Die doppelte Buchführung ermittelt den Erfolg auf zweifache Weise, nämlich

- durch Vergleich des Eigenkapitals am Anfang und am Ende des Wirtschaftsjahres im Rahmen der Aufstellung des Inventars sowie

- durch die Gegenüberstellung der Aufwendungen und Erträge im Rahmen der Gewinn- und Verlustrechnung

Dadurch ist stets die Kontrolle für die rechnerische Richtigkeit des ausgewiesenen Ergebnisses gegeben.

Einführung

T-Konten

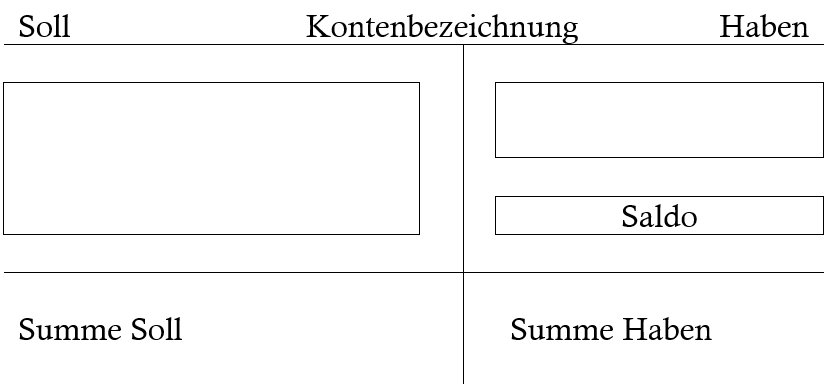

Im Rahmen der doppelten Buchführung erfolgt die Buchung von Geschäftsvorfällen auf sog. „T-Konten“. Hierunter versteht man die schematische Darstellung eines Kontos in Form einer zweispaltigen Tabelle:

Traditionell wird ausnahmslos

- die linke Spalte als „Soll“ und

- die rechte Spalte als „Haben“ bezeichnet,

Hinweis

Die Bezeichnungen „Soll“ und „Haben“ sind nicht wörtlich zu verstehen! Sie könnten genauso gut jede andere Bezeichnung haben (z.B. linke und rechte Spalte).

Je nach Art des einzelnen Kontos wird zu Beginn eines Wirtschaftsjahres zunächst ein Anfangsbestand und dann während des Jahres jede durch einen Geschäftsvorfall verursachte Mehrung oder Minderung in einer der beiden Spalten erfasst (hierzu im Anschluss mehr).

Am Ende des Wirtschaftsjahres (oder auch zu einem früheren Zeitpunkt) kann dann für jedes Konto ein Saldo ermittelt werden, durch den die Summe der Soll-Beträge mit der Summe der Haben-Beträge ausgeglichen wird. Hierdurch wird ein Konto „abgeschlossen“. Dieses Verfahren wird auch „Summen- und Saldenbildung“ genannt.

Das so ermittelte Saldo bildet dann den „Schlussbestand“ (oder auch „Endbestand“) des Kontos, der für die Aufstellung des Jahresabschlusses relevant ist.

Kontenreihen

Die doppelte Buchführung kennt nun verschiedene Kontenreihen, bei denen sich die Regeln, ob und wie

- Anfangsbestände,

- Mehrungen und

- Minderungen

im Soll oder Haben zu erfassen sind, unterscheiden.

Bestandskonten

Die sog. „Bestandskonten“ bilden die in der Bilanz ausgewiesenen Vermögens- und Kapitalpositionen. Analog zum Aufbau der Bilanz unterscheidet man bei den Bestandskonten auch zwischen

- Aktivkonten (also die in der Bilanz als Aktiva bezeichneten Vermögensbestandteile) und

- Passivkonten (also die in der Bilanz als Passiva bezeichneten Kapitalbestandteile).

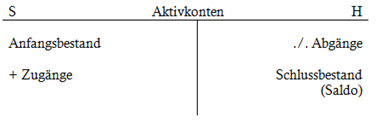

Bei den Aktivkonten wirken sich ausnahmslos

- die Vermögenszunahmen auf der Sollseite und

- die Vermögensabnahmen auf der Habenseite aus.

Hinweis

Bei Aktivkonten stehen die Schlussbestände typischerweise im Haben.

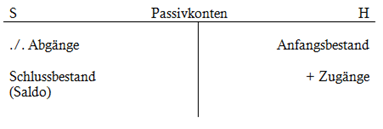

Bei den Passivkonten verhält es sich genau umgekehrt. Hier wirken sich ausnahmslos

- die Zunahmen auf der Habenseite und

- die Abnahmen auf der Sollseite aus.

Hinweis

Bei Passivkonten stehen die Schlussbestände typischerweise im Soll.

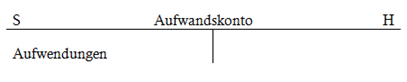

Erfolgskonten

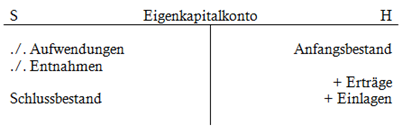

Die sog. „Erfolgskonten“ erfassen die durch geschäftliche Betätigung entstehenden Änderungen des Eigenkapitals. Dies sind

- Aufwendungen, die das Eigenkapital verringern sowie

- Erträge, die das Eigenkapital erhöhen.

Da jedoch die Mehrzahl aller Geschäftsvorfalle ganz oder teilweise erfolgswirksam ist und somit das Eigenkapital ändert, würde auf diesem Konto bald jeder Überblick verlorengehen. Daher löst man das Eigenkapitalkonto für jede Aufwands- und Ertragsart in Unterkonten auf.

Beispiele für solche Erfolgskonten sind etwa:

- Erträge

- Umsatzerlöse

- Erträge aus Beteiligungen

- erhaltene Zinsen

- erhaltene Skonti

- Provisionserträge

- Aufwendungen

- Materialaufwand

- Gehälter

- Mieten

- Spesen (Reisekosten und Bewirtungsaufwendungen)

Diese Vorgehensweise ermöglicht es, Aufwendungen und Erträge laufend nach sachlichen Gesichtspunkten getrennt zu sammeln und zu analysieren zu können.

Da Aufwendungen das Eigenkapital reduzieren erhöhen, werden sie in den Aufwandskonten auf derselben Seite gebucht, wie sie im Eigenkapitalkonto gebucht würden. Hieraus folgt:

- Im Soll stehen die einzelnen Aufwendungen sowie

- im Haben Stornobuchungen und (typischerweise) der Endbestand.

Da Erträge das Eigenkapital erhöhen, werden sie in den Ertragskonten auf derselben Seite gebucht, wie sie im Eigenkapitalkonto gebucht

würden:

- Im Soll stehen Stornobuchungen und (typischerweise) der Endbestand sowie

- im Haben die einzelnen Erträge.

Da zu Beginn des Geschäftsjahres weder Aufwendungen noch Erträge bestehen, weisen die Erfolgskonten keine Anfangsbestände.

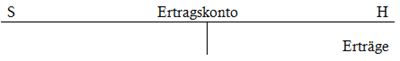

Gemischte Konten

Zu den gemischten Bestandskonten gehören alle Aktivkonten, die für abnutzbare Vermögensgegenstände des Anlagevermögens geführt werden. Die Anschaffungs- oder Herstellungskosten abnutzbarer Vermögenswerte sind sowohl nach den handelsrechtlichen als auch nach den steuerrechtlichen Vorschriften abzuschreiben, um die Wertminderung ausgleichen, die durch den betrieblichen Gebrauch der Vermögensbestände eintritt.

Nur der nach der Abschreibung verbleibende Betrag geht als Schlussbestand in die Schlussbilanz ein. Die Abschreibungen sind als Aufwendungen zu verbuchen und werden über das Gewinn- und Verlustkonto abgeschlossen.

Beispiel

A hat zu Beginn des Jahres eine Produktionsmaschine zum Preis von 10.000 € erworben, die er gleichmäßig über 5 Jahre abschreibt. Es gilt:

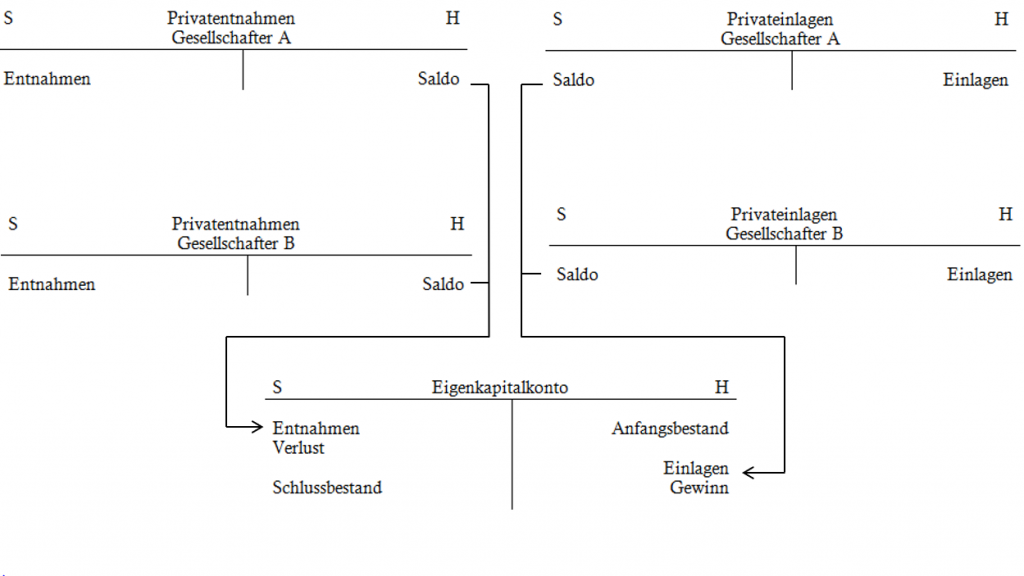

Privatkonten

In der Praxis kommt es immer wieder vor, dass ein Gesellschafter eines Unternehmens Geld für seine privaten Zwecke aus dem Unternehmen transferiert oder – umgekehrt – dem Unternehmen privates Kapital zuführt. Man spricht dabei von Privatentnahmen bzw. Privateinlagen.

Hinweis

Da Kapitalgesellschaften keine „Privat“ -Sphäre haben, findet man Privatkonten nur bei Einzelkaufleuten und Personengesellschaften.

Privatentnahmen verringern das Eigenkapital, Privateinlagen erhöhen es. Allerdings beruhen diese Eigenkapital-Änderungen allein auf der gesellschaftsrechtlichen Stellung des Gesellschafters. Sie werden daher nicht als Aufwand oder Ertrag erfasst, sondern werden gesondert auf sog. „Privatkonten“ erfasst. Das Privatkonto mit den Unterkonten „Privateinlagen“ und „Privatentnahmen“ hat damit die Aufgabe, alle privat verursachten Kapitalveränderungen festzuhalten.

Ebenso wie die Erfolgskonten sind die Privatkonten Unterkonten des Eigenkapitalkontos. Es gilt daher:

- Privatentnahmen werden im Soll des Kontos „Privatentnahmen“ gebucht.

- Privateinlagen werden im Haben des Kontos „Privateinlagen“ gebucht.

- Die Privatkonten weisen zu Beginn des Wirtschaftsjahres keinen Anfangsbestand aus.

In der Praxis werden oft mehrere Privatentnahmekonten geführt, die eine spätere Herausrechnung bestimmter Posten (wie z.B. Barentnahmen, Sachentnahmen, Privatsteuern, steuerlich abzugsfähige Sonderausgaben) ersparen sollen. Bei Personengesellschaften hat jeder Gesellschafter mindestens ein Privatkonto.

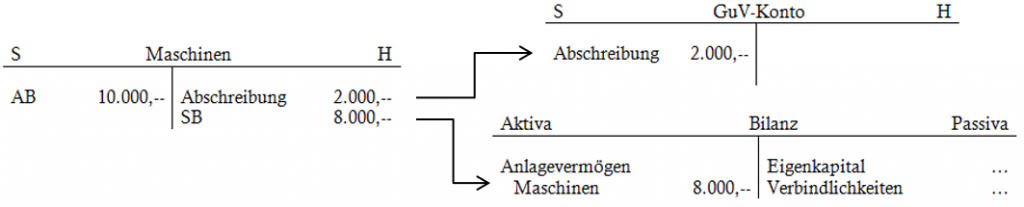

Kontenrahmen

Ein Kontenrahmen ist eine systematische und übersichtliche Aufstellung der Konten, die von Unternehmen für die Finanzbuchführung und die Kosten- und Leistungsrechnung (KLR) benötigt werden. Zur Vereinheitlichung des Rechnungswesens werden vom Bundesverbandes der Deutschen Industrie (BDI) Kontenrahmen herausgegeben:

- Gemeinschafts-Kontenrahmen (GKR), auf dessen Grundlage von den einzelnen Wirtschaftszweigen spezielle Branchenkontenrahmen (ca. 200) entwickelt wurden,

- Industrie-Kontenrahmen (IKR)

Für Handel, Banken, Versicherungen und weitere Wirtschaftszweige gibt es Standardkontenrahmen (SKR). In der Praxis werden meist die DATEV-Kontenrahmen eingesetzt:

- Standardkontenrahmen (SKR) 03,

- Standardkontenrahmen (SKR) 04.

Eine gesetzliche Pflicht, die Rechnungslegung an einem Kontenrahmen auszurichten besteht zwar nicht. Allerdings lässt sich aus den Grundsätzen ordnungsgemäßer Buchführung (GoB) zumindest das Erfordernis eines Einsatzes von Kontenplänen bei der Buchführung ableiten. Ein Kontenplan ist i. d. R. eine den Eigenheiten eines Unternehmens Rechnung tragende weitere Untergliederung oder Umgliederung der Positionen eines Kontenrahmens.

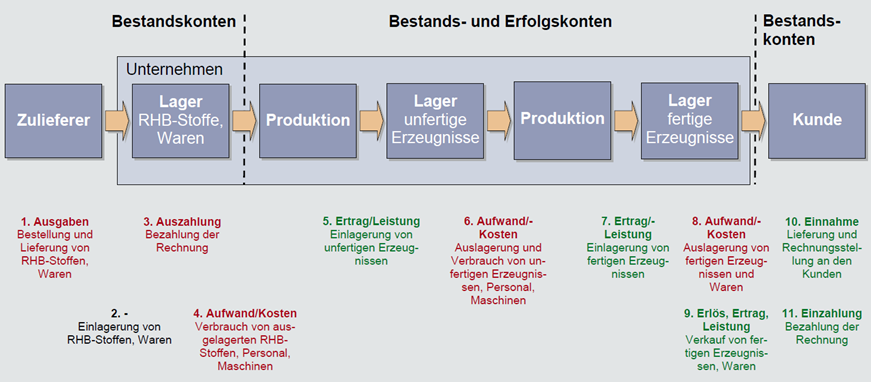

Die Kontenrahmen orientieren sich an jeweils einem der folgenden Prinzipien

Nach dem Abschlussgliederungsprinzip stellen die Kontenklassen und -Gruppen die beiden Gliederungsebenen des Jahresabschlusses (Bilanz und GuV) dar und nehmen die dazugehörigen Konten auf, wobei jeweils eine Kontenklasse für die zusammenfassenden Abschlusskonten und die Konten der KLR vorgesehen ist. Diesem Prinzip folgen insbesondere der GKR und der SKR 03.

Bei dem Prozessgliederungsprinzip folgen die Kontenklassen dem Betriebsablauf, angefangen bei den der Produktion vorausgehenden Abläufen, fortgesetzt mit der Produktion, bis hin zu der Leistungsverwertung.

Bildung von Buchungssätzen (Soll an Haben)

Die doppelte Buchführung geht davon aus, dass jeder Vorgang, der eine Veränderung eines in der Bilanz enthaltenen Postens zur Folge hat, notwendig auch einen zweiten Posten ändern muss. Anderenfalls wäre die Bilanzgleichung gestört.

Jeder buchungsfähige Geschäftsvorfall hat also zwei wertgleiche Buchungen zur Folge, nämlich eine Soll- und eine Habenbuchung.

Die allgemeine Formulierung des Buchungssatzes lautet:

„Soll an Haben„

Diese Formulierung zeigt, dass alle Konten mit dem jeweiligen Wert, die im Soll gebucht werden vor dem Wort „an“ aufgelistet werden und alle Konten, die auf der Habenseite gebucht werden nach dem „an“ stehen:

Beispiel

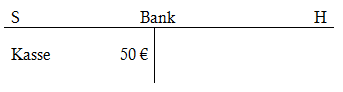

Unternehmer U tätigt eine Bareinzahlung in Höhe von 50 € aus der Firmenkasse auf ein Firmenkonto. Der Buchungssatz lautet:

Bank 50,00 € an Kasse 50,00 €

In der Praxis wird häufig neben Datum und Betrag auch das Gegenkonto bei der Buchung auf dem Konto vermerkt (sog. „Kontenruf“)

Beispiel (wie vor)

Neben den sog. „einfachen Buchungssätzen“, bei den nur zwei Konten angesprochen werden, gibt es auch sog. „zusammengesetzte Buchungssätze“, die mehr Konten ansprechen.

Beispiel:

U kauft Waren für 11.900 € (einschließlich 19% Umsatzsteuer)gegen Zahlung von 2.000 € in bar und Hingabe eines Wechsels über 3.000 € ein. Der Buchungssatz lautet:

Wareneinkauf 5.000 € an Kasse 2.000 € Wechselverb. 3.000 €

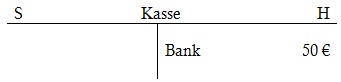

Kontenzusammenhang

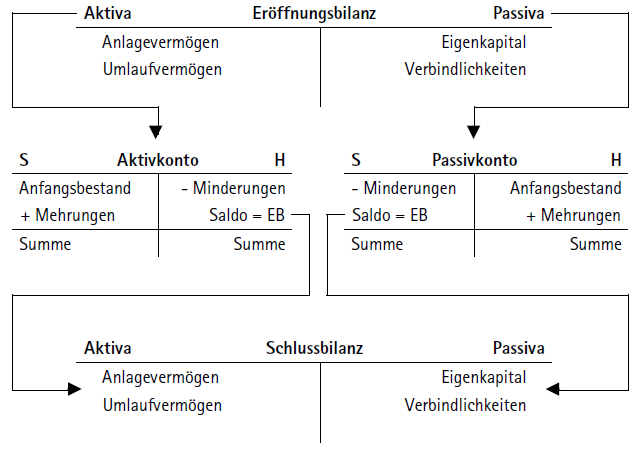

Wenn nun – wie oben beschrieben – für jede Bilanzposition und jeden Ertrag und Aufwand ein Konto eröffnet wurde, können die während des Wirtschaftsjahres nach der Regel „Soll an Haben“ verbucht werden. Am Ende des Wirtschaftsjahres müssen die einzelnen Konten jedoch wieder zusammengeführt werden – und zwar auf das sog. „Schlussbilanzkonto“.

Hinweis

Die Abschrift des Schlussbilanzkontos bildet dann die Schlussbilanz!

Den Weg, wie diese Zusammenführung der Einzelkonten erfolgt, nennt man „Kontenzusammenhang“ und ist in folgender Übersicht dargestellt:

Im Folgenden soll nun näher erläutert werden, was bei den einzelnen Konten zu beachten ist.

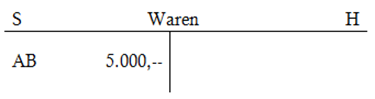

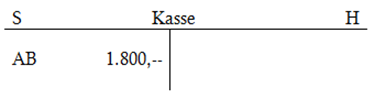

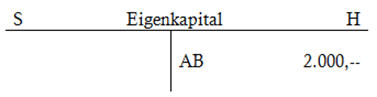

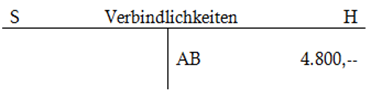

Buchung auf Bestandskonten

In einem ersten Schritt wird für jeden Posten der Bilanz zu Beginn eines Geschäftsjahres (= „Eröffnungsbilanz“) ein entsprechendes Konto eröffnet. Die jeweiligen Konten werden zunächst auf der gleichen Seite, auf der die Position in der Bilanz steht, mit dem Anfangsbestand eröffnet, also

- Aktivposten auf der Soll-Seite,

- Passivposten auf der Haben-Seite.

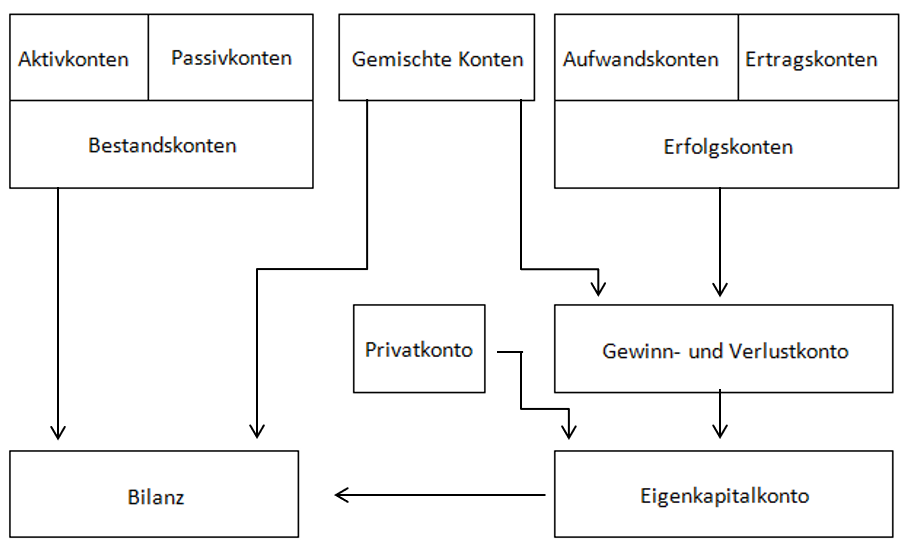

Beispiel

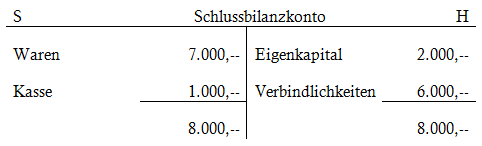

Ein Unternehmen weist folgende (stark vereinfachte) Bilanz auf:

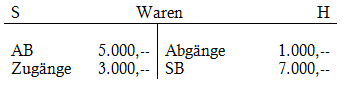

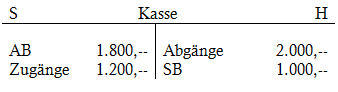

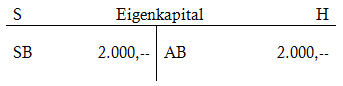

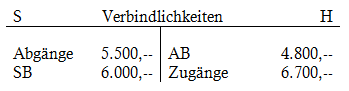

Es werden somit zu Beginn des Wirtschaftsjahres folgende Bestandskonten eröffnet (AB ist die Abkürzung für Anfangsbestand):

Die Verbuchung der laufenden Geschäftsvorfälle während des Geschäftsjahres erfolgt auf den neueröffneten Konten in der zuvor beschriebenen Form (also Soll an Haben).

Beispiel (wie vor)

Die Konten können dann jederzeit – insbesondere zum Schluss des Geschäftsjahres – zu einer Schlussbilanz zusammengefügt werden.

Beispiel (wie vor)

Dieser Vorgang von der Eröffnungsbilanz zur Schlussbilanz (sog. „Kontenzusammenhang“) ist nachfolgende Übersicht veranschaulicht:

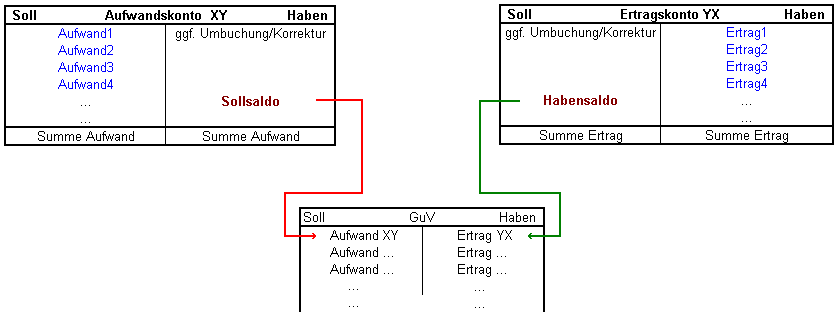

Buchung auf Erfolgskonten

Wie bereits oben dargestellt, werden Aufwendung und Erträge in der Buchhaltung wie folgt erfasst:

- Bei Aufwandskonten stehen die Zugänge im Soll und Stornobuchungen im Haben.

- Bei Ertragskonten stehen die Zugänge im Haben und Stornobuchungen im Soll.

- Die Aufwands- und Ertragskonten weisen keine Anfangsbestände auf.

Am Ende des Wirtschaftsjahres erfolgt nun im Rahmen der Summen- und Saldenbildung – wie bei den Bestandskonten auch – die Ermittlung der Endbestände der einzelnen Erfolgskonten. Typischerweise stehen dabei die Endbestände

- bei einem Aufwandskonto im Haben und

- bei einem Ertragskonto im Soll.

Diese Endbestände werden nun nicht direkt auf das Eigenkapitalkonto abgeschlossen, sondern zunächst auf dem sog. „Gewinn- und Verlustkonto“ gesammelt. Dabei wird der jeweilige Endbestand eines Erfolgskontos auf dieses Konto gegengebucht. Daraus folgt:

- Steht bei einem Erfolgskonto der Endbestand im Haben, erscheint er auf dem Gewinn- und Verlustkonto im Soll.

- Steht bei einem Erfolgskonto der Endbestand im Soll, erscheint er auf dem Gewinn- und Verlustkonto im Haben.

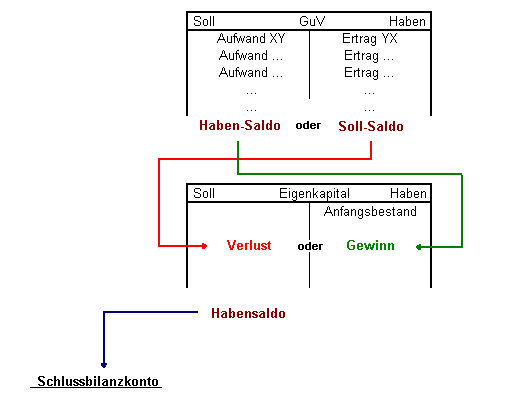

Im Anschluss hieran wird das Gewinn- und Verlustkonto abgeschlossen. Dabei gilt:

- Überwiegen die Erträge, hat das Unternehmen einen Gewinn erzielt. Der Gewinnsaldo erscheint zum Ausgleich im Soll des Gewinn- und Verlustkontos.

- Überwiegen die Aufwendungen, hat das Unternehmen einen Verlust erzielt. Der Verlustsaldo erscheint zum Ausgleich in dessen Haben.

Schließlich wird der Gewinnsaldo bzw. der Verlustsaldo auf das Eigenkapitalkonto abgeschlossen. Dabei gilt:

- Der Gewinnsaldo erscheint im Haben des Eigenkapitalkontos.

- Der Verlustsaldo erscheint in dessen Soll.

Buchung auf Privatkonten

Wie bereits oben dargestellt, werden Aufwendung und Erträge in der Buchhaltung wie folgt erfasst:

- Bei Privatentnahmen stehen die Zugänge im Soll und Stornobuchungen im Haben.

- Bei Privateinlagen stehen die Zugänge im Haben und Stornobuchungen im Soll.

- Die Privatkonten weisen keine Anfangsbestände auf.

Am Ende des Wirtschaftsjahres erfolgt nun im Rahmen der Summen- und Saldenbildung – wie bei den Anderen Kontenreihen auch – die Ermittlung der Endbestände der einzelnen Privatkonten. Typischerweise stehen dabei die Endbestände

- bei einem Privatentnahmekonto im Haben und

- bei einem Privateinlagekonto im Soll.

Anschließend werden diese Endbestände direkt auf das Eigenkapitalkonto abgeschlossen. Dabei gilt:

- Der Saldo eines Privatentnahmekontos erscheint im Haben des Eigenkapitalkontos.

- Der Verlustsaldo Privateneinlagekontos erscheint in dessen Soll.

Hinweis

Der Abschluss kann auch mittelbar erfolgen, wenn vorher noch ein Privatsammelkonto zur Zusammenfassung der verschiedenen Privatkonten eingeschaltet wird, das dann seinerseits mit seinem Saldo auf das Eigenkapitalkonto übertragen wird.

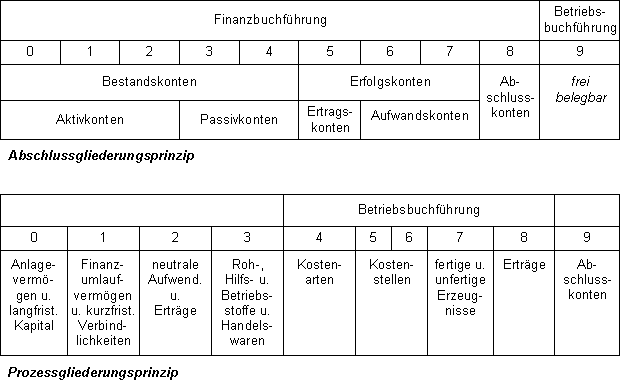

Buchung bei der Güterentstehung

Die nachfolgende Übersicht zeigt eine vereinfachte Darstellung der Wertschöpfungskette in einem Produktionsunternehmen:

Im Folgenden sollen nun anhand der einzelnen Schritte der Wertschöpfungskette dargestellt werden, inwieweit hierdurch Geschäftsvorfälle entstehen und wie diese zu verbuchen sind.

Bestellung und Lieferung von RHB-Stoffen und Waren

Wenn ein Unternehmen RHB-Stoffe oder Waren bestellt hat, werden diese Stoffe vom Zulieferer unter Stellung einer Rechnung an das Werk des Unternehmens geliefert. Hierdurch entsteht eine Verbindlichkeit des Unternehmens gegenüber dem Zulieferer in Höhe des Brutto-Rechnungsbetrages (also einschließlich Umsatzsteuer).

Diese Verbindlichkeit erhöht das Passivkonto „Verbindlichkeiten aus Lieferungen und Leistungen (aLuL)“.

Einlagerung von RHB-Stoffen und Waren

Wenn das Unternehmen die RHB-Stoffe oder Waren zunächst einlagert, erhöht sich der Wert des jeweiligen Lagers in Höhe der Netto-Anschaffungskosten (also Rechnungsbetrag ohne Umsatzsteuer).

Darüber hinaus ist das Unternehmen berechtigt, die in der Rechnung des Zulieferers ausgewiesene Umsatzsteuer vom Finanzamt als Vorsteuer wieder zurück zu verlangen. Diese Forderung erhöht somit das Aktivkonto „Vorsteuer“.

Beispiel

Unternehmen U erhält von seinem Zulieferer RHB-Stoffe zum Preis von 1.190 € brutto auf Ziel. U lagert diese RHB-Stoffe zunächst ein.

U hat diesen Geschäftsvorfall daher wie folgt zu buchen:

| RHB-Stoffe | 1.000 € | an | Verbindlichkeiten aus Lieferung und Leistungen | 1.190 € |

| Vorsteuer | 190 € |

Bezahlung der Rechnung durch das Unternehmen

Wenn nun das Unternehmen die Rechnung des Zulieferers bezahlt, erlischt die zuvor eingebuchte Verbindlichkeit aus Lieferungen und Leistungen. Hierdurch wird also das Passivkonto um den Zahlungsbetrag verringert.

Mit der Zahlung verringert sich sich jedoch auch das Konto des eingesetzten Zahlungsmittels, insbesondere bei einer

- bei einer Banküberweisung das Aktivkonto „Bank“ oder

- bei einer Barzahlung das Aktivkonto „Kasse“.

Beispiel (wie vor)

U bezahlt die Rechnung des Zulieferers in Höhe von 1.190 € per Banküberweisung..

U hat diesen Geschäftsvorfall daher wie folgt zu buchen:

| Verbindlichkeiten aus Lieferung und Leistungen | 1.190 € | an | Bank | 1.190 € |

Verbrauch von RHB-Stoffen

Wenn nun das Unternehmen seinem Lager Einheiten der RHB-Stoffe für die Produktion entnimmt, verringert sich dessen Wert und damit auch das entsprechende Aktivkonto „RHB-Stoffe“.

Diese Wertverringerung stellt nun für das Unternehmen einen Aufwand dar, der auf das jeweilige Aufwandskonto „Aufwendungen für RHB-Stoffe“ zu verbuchen ist.

Beispiel (wie vor)

U entnimmt dem Lager RHB-Stoffe im Wert von 1.000 € für die weitere Produktion.

U hat diesen Geschäftsvorfall daher wie folgt zu buchen:

| Aufwendungen für RHB-Stoffe | 1.000 € | an | RHB-Stoffe | 1.000 € |

Einlagerung von unfertigen Erzeugnissen

Wenn das Unternehmen nun die RHB-Stoffe bearbeitet und dadurch ein unfertiges Erzeugnis hergestellt hat, kann es dieses zwischenlagern.

Diese Zwischenlagerung erhöht den Wert des jeweiligen Lagers und damit das entsprechende Aktivkonto „Unfertige Erzeugnisse“.

Gleichzeitig stellt dieser Wertzuwachs für das Unternehmen einen Ertrag dar, der auf das Ertragskonto „Bestandsveränderung Unfertige Erzeugnisse“ zu verbuchen ist.

Beispiel (wie vor)

Nach der Bearbeitung der RHB-Stoffe hat U ein unfertiges Erzeugnis im Wert von 1.500 € hergestellt, das er für die Endproduktion benötigt. Dieses unfertige Erzeugnis wird zunächst eingelagert,

U hat diesen Geschäftsvorfall daher wie folgt zu buchen:

| Unfertige Erzeugnisse | 1.500 € | an | Bestandsveränderung Unfertige Erzeugnisse | 1.500 € |

Auslagerung von unfertigen Erzeugnissen

Wenn das Unternehmen nun für die Endproduktion Einheiten der unfertigen Erzeugnisse entnimmt, verringert dies den Wert des Lagers und damit das entsprechende Aktivkonto „Unfertige Erzeugnisse“.

Gleichzeitig stellt diese Wertminderung für das Unternehmen einen Aufwand dar. In der Praxis existiert hierfür jedoch kein besonderes Aufwandskonto. Vielmehr bedient man sich insoweit des Ertragskontos „Bestandsveränderung Unfertige Erzeugnisse“ und verbucht dort den Aufwand im Soll.

Beispiel (wie vor)

U entnimmt dem Lager unfertige Erzeugnisse im Wert von 500 € für die Endproduktion.

U hat diesen Geschäftsvorfall daher wie folgt zu buchen:

| Bestandsveränderung Unfertige Erzeugnisse | 500 € | an | Unfertige Erzeugnisse | 500 € |

Einlagerung von fertigen Erzeugnissen

Wenn das Unternehmen schließlich ein fertiges Erzeugnis hergestellt hat, kann es dieses ebenfalls zwischenlagern.

Diese Zwischenlagerung erhöht den Wert des jeweiligen Lagers und damit das entsprechende Aktivkonto „Fertige Erzeugnisse“.

Gleichzeitig stellt dieser Wertzuwachs für das Unternehmen einen Ertrag dar, der auf das Ertragskonto „Bestandsveränderung Fertige Erzeugnisse“ zu verbuchen ist.

Beispiel (wie vor)

Nach der Endproduktion hat U ein unfertiges Erzeugnis im Wert von 2.500 € hergestellt, das er für die Endproduktion benötigt. Dieses fertige Erzeugnis wird zunächst eingelagert,

U hat diesen Geschäftsvorfall daher wie folgt zu buchen:

| Fertige Erzeugnisse | 2.500 € | an | Bestandsveränderung Fertige Erzeugnisse | 1.500 € |

Auslagerung von fertigen Erzeugnissen

Wenn nun ein Kunde bei dem Unternehmen Fertige Erzeugnisse bestellt, muss er zunächst Einheiten der fertigen Erzeugnisse aus dem Lager entnehmen, um diese versandfertig zu machen, Diese Entnahme verringert den Wert des Lagers und damit das entsprechende Aktivkonto „Fertige Erzeugnisse“.

Gleichzeitig stellt diese Wertminderung für das Unternehmen einen Aufwand dar. Ebenso wie bei den unfertigen Erzeugnissen existiert hierfür jedoch kein besonderes Aufwandskonto. Auch hier bedient man sich insoweit des Ertragskontos „Bestandsveränderung Fertige Erzeugnisse“ und verbucht dort den Aufwand im Soll.

Beispiel (wie vor)

Um die Bestellung eines Kunden abwickeln zu können entnimmt U dem Lager fertige Erzeugnisse im Wert von 2.000 €.

U hat diesen Geschäftsvorfall wie folgt zu buchen:

| Bestandsveränderung Fertige Erzeugnisse | 2.000 € | an | Fertige Erzeugnisse | 2.000 € |

Verkauf von fertigen Erzeugnissen

Sobald das Unternehmen die fertigen Erzeugnisse unter Stellung einer Rechnung an den Kunden übergibt, entsteht eine Forderung gegenüber dem Kunden in Höhe des Brutto-Rechnungsbetrags. Dieser Wertzuwachs wird auf das Aktivkonto „Forderungen aus Lieferungen und Leistungen“ gebucht.

Mit Stellung der Rechnung ist das Unternehmen aber auch verpflichtet, die in der Rechnung ausgewiesen Umsatzsteuer an das Finanzamt abzuführen. Es entsteht also eine Verbindlichkeit die auf das Passivkonto „Umsatzsteuer“ zu buchen ist.

Des Weiteren stellt die Entstehung der Forderung aus Lieferungen und Leistungen für das Unternehmen einen Ertrag dar – und zwar in Höhe des Netto-Rechnungsbetrages. Dieser Ertrag wird auf das Ertragskonto „Umsatzerlöse“ gebucht.

Beispiel (wie vor)

U versendet die fertigen Erzeugnisse an den Kunden und stellt ihm hierfür eine Rechnung in Höhe von 5.950 €.

U hat diesen Geschäftsvorfall wie folgt zu buchen:

| Forderungen aus Lieferung und Leistungen | 5.950 € | an | Umsatzerlöse | 5.000 € |

| Umsatzsteuer | 950 € |

Bezahlung der Rechnung durch den Kunden

Wenn nun der Kunde die Rechnung des Unternehmens bezahlt, erlischt die zuvor eingebuchte Forderung aus Lieferungen und Leistungen. Hierdurch wird also das Aktivkonto um den Zahlungsbetrag verringert.

Mit der Zahlung erhöht sich jedoch auch das Konto des eingesetzten Zahlungsmittels, insbesondere bei einer

- bei einer Banküberweisung das Aktivkonto „Bank“ oder

- bei einer Barzahlung das Aktivkonto „Kasse“.

Beispiel (wie vor)

Der Kunde bezahlt die Rechnung des U in Höhe von 5.950 € per Banküberweisung..

U hat diesen Geschäftsvorfall wie folgt zu buchen:

| Bank | 5.950 € | an | Forderungen aus Lieferung und Leistungen | 5.950 € |

Besondere Geschäftsvorfälle

Neben dies regelmäßig auftretenden Geschäftsvorfällen sind jedoch häufig weitere Geschäftsvorfälle zu beachten, für deren Verbuchung Besonderheiten bestehen. Die wichtigsten von ihnen sollen im Folgenden dargestellt werden.

Buchung der Umsatz- und Vorsteuer

Da die dem Unternehmer berechnete Umsatzsteuer eine Forderung und die von ihm berechnete Umsatzsteuer eine Verbindlichkeit gegenüber dem Finanzamt darstellen, müssen die Einzelbeträge zwischen den Voranmeldezeiträumen auf besonderen Konten gesammelt werden

Umsatzsteuerkonto

Für die Erfassung der Abnehmern in Rechnung gestellten Umsatzsteuer wird das besondere Schuldkonto „Umsatzsteuerkonto“ geführt. Das Umsatzsteuerkonto ist ein passives Bestandskonto.

Die buchmäßige Trennung von Entgelt und darauf entfallender Umsatzsteuer wird direkt bei jeder einzelnen Buchung vorgenommen.

Beispiel

U versendet fertige Erzeugnisse an einen Kunden und stellt ihm hierfür eine Rechnung in Höhe von 5.950 €.

U hat diesen Geschäftsvorfall wie folgt zu buchen:

| Forderungen aus Lieferung und Leistungen | 5.950 € | an | Umsatzerlöse | 5.000 € |

| Umsatzsteuer | 950 € |

Hinweis

Aus einem Brutto-Betrag ermittelt man den Netto-Betrag, indem man den Brutto-Betrag durch den Divisor 1+USt-Satz dividiert, also

- bei einem USt-Satz von 19% mit dem Divisor 1,19 und

- bei einem USt-Satz von 7% mit dem Divisor 1,07.

Die Umsatzsteuer bzw. Vorsteuer ermittelt man aus einem Brutto-Betrag, indem man den Brutto-Betrag mit dem Umsatzsteuersatz multipliziert und durch den den Divisor 1+USt-Satz teilt

- bei einem USt-Satz von 19%: Brutto-Betrag *0,19 / 1,19 mit dem Divisor 1,19 und

- bei einem USt-Satz von 7%: Brutto-Betrag *0,07 / 1,07.

Vorsteuerkonto

Das Vorsteuerkonto erfasst die von anderen Unternehmern in Rechnung gestellte Umsatzsteuer (Vorsteuer). Sie ist im allgemeinen von der den Kunden in Rechnung gestellten Umsatzsteuer abzuziehen und mindert somit die an das Finanzamt abzuführende Umsatzsteuer-Zahllast. Das Vorsteuerkonto ist ein aktives Bestandskonto.

Beispiel

Beispiel

U kauft von einem Zulieferer RHB-Stoffe zum Preis von 5.950 € brutto auf Ziel..

U hat diesen Geschäftsvorfall wie folgt zu buchen:

| HB-Stoffe | 5.000 € | an | Verbindlichkeiten aus Lieferung und Leistungen | 5.950 € |

| Vorsatzsteuer | 950 € | 950 € |

Abschluss der Umsatzsteuer- und Vorsteuerkonten

Am Ende des Wirtschaftsjahres Salden werden die Vorsteuer- und Umsatzsteuerkonten auf das sog. „Umsatzsteuer-Zahllastkonto“ umgebucht. Ergibt sich nach der Umbuchung auf dem Umsatzsteuer-Zahllastkonto

- ein Sollsaldo besteht ein Vorsteuerüberschuss, der von der Finanzverwaltung erstattet wird,

- ein Habensaldo handelt es sich um eine Umsatzsteuerzahllast, die in voller Höhe an die Finanzverwaltung abzuführen ist.

Hinweis

In der Praxis werden für die Abgabe der Umsatzsteuervoranmeldung regelmäßig keine Umbuchungen vorgenommen. Vielmehr wird die Zahllast über die Vorsteuer- und Umsatzsteuerkonten schlicht arithmetisch ermittelt (also Umsatzsteuer abzüglich Vorsteuer).

Buchung von Materialaufwendungen

Wie bereits oben dargelegt, erfolgt die Verbuchung von Materialaufwendung erst dann, wenn das Material für die Produktion verwendet wird. Wird das Material nach der Anlieferung aber erst eingelagert, muss zunächst diese Einlagerung verbucht werden. Im Rahmen dieser sog. „bestandorientierten“ (oder auch „fortlaufenden“) Buchung sind also zwei Buchungssätze zu bilden.

Beispiel

Unternehmen U erhält von seinem Zulieferer RHB-Stoffe zum Preis von 1.190 € brutto auf Ziel. U lagert diese RHB-Stoffe zunächst ein.

U hat diesen Geschäftsvorfall wie folgt zu buchen (siehe oben Schritt 1):

| RHB-Stoffe | 1.000 € | an | Verbindlichkeiten aus Lieferung und Leistungen | 1.190 € |

| Vorsteuer | 190 € |

Zu einem späteren Zeitpunkt entnimmt U dem Lager RHB-Stoffe im Wert von 1.000 € für die weitere Produktion.

U hat diesen Geschäftsvorfall wie folgt zu buchen (siehe oben Schritt 4):

| Aufwendungen für RHB-Stoffe | 1.000 € | an | RHB-Stoffe | 1.000 € |

In der Praxis wird jedoch das angelieferte Material häufig erst gar nicht eingelagert, sondern sofort

verbraucht. Dieses Verfahren wird insbesondere

- bei der Just-in-time-Produktion und

- bei geringwertigen Wirtschaftsgütern mit Anschaffungspreisen bis 1.000 € eingesetzt.

In diesen Fällen erfolgt eine sog. „aufwandsorientierte Buchung“; das heißt, der Aufwand wird sofort gebucht,

Beispiel

Unternehmen U erhält von seinem Zulieferer RHB-Stoffe zum Preis von 1.190 € brutto auf Ziel. Diese RHB-Stoffe werden sofort verbraucht.

U hat diesen Geschäftsvorfall wie folgt zu buchen:

| Aufwendungen für RHB-Stoffe | 1.000 € | an | Verbindlichkeiten aus Lieferung und Leistungen | 1.190 € |

| Vorsteuer | 190 € |

Buchung von Umsatzerlösen

Bei den Umsatzerlösen handelt es sich um Erlöse aus dem Verkauf und der Vermietung oder Verpachtung von Erzeugnissen und Waren, sowie der Erbringung von Dienstleistungen, soweit dies für die gewöhnliche Geschäftstätigkeit der Kapitalgesellschaft typisch ist (vgl. § 277 Abs. 1 HGB).

Nicht zu den Umsatzerlösen gehören daher z.B. Erlöse aus

- dem Betrieb einer Werkskantine,

- aus dem Verkauf nicht mehr benötigter Roh-, Hilfs- und Betriebsstoffe,

- aus der Veräußerung von Schrott,

- der Vermietung von Werkswohnungen und Entschädigungsleistungen im Rahmen abgeschlossener Versicherungsverträge.

Von den Erlösen sind Erlösschmälerungen ( z.B. Skonti, Boni, Rabatte) sowie die Umsatzsteuer (also Nettoumsatz) abzusetzen (siehe hierzu weiter unten).

Der Umsatzerlös gilt regelmäßig erst zum Zeitpunkt des Gefahrenübergangs – also zum Zeitpunkt der Übergabe an den Käufer oder eine zur Lieferung beauftragte Transportperson (z. B. Spediteur) – als realisiert; erst zu diesem Zeitpunkt kann der Umsatzerlös in der GuV und die Forderung (bei Zielverkauf) in der Bilanz berücksichtigt werden. Hieraus folgt:

Mit der Bestellung von fertigen Erzeugnissen eines Kunden und der Annahme dieses Angebots durch das Unternehmen ist zwar ein wirksamer Kaufvertrag zustande gekommen, der in rechtlicher Hinsicht bereits schuldrechtliche Rechte und Pflichten (insbesondere den Anspruch des Unternehmens auf Kaufpreiszahlung) begründet. Allerdings ist durch den Vertragsabschluss die Leistungsgefahr noch nicht auf den Käufer übergegangen.

Es liegt daher mit dem Vertragsabschluss noch kein buchungspflichtiger Geschäftsvorfall vor.

Vielmehr muss der Unternehmer in der Regel zu nächst seinem Lager an fertigen Erzeugnissen Einheiten entnehmen, um die Bestellung überhaupt ausführen zu können. Dem eigentlichen Verkauf ist also ein Aufwand in Form einer Entnahme aus dem Distributionslager vorgelagert, der – wie in Schritt 8 dargestellt – zu verbuchen ist:

Bestandsveränderung Fertige Erzeugnisse an Fertige Erzeugnisse

Erst wenn das Unternehmen die so ausgesonderten fertigen Erzeugnisse an den Kunden oder an eine zur Lieferung beauftragte Transportperson übergibt und hierüber eine Rechnung erstellt, darf ein Umsatzerlöse verbucht werden (siehe hierzu Schritt 9):

| Forderungen aus Lieferung und Leistungen | an | Umsatzerlöse |

| Umsatzsteuer |

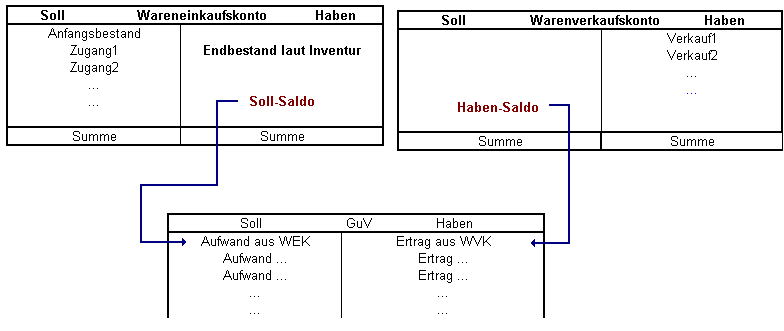

Buchung von Handelswaren

Unter Waren (Handelswaren) versteht man bewegliche Sachgüter , die weitgehend unverändert weiterverkauft werden.

In der Praxis werden für Handelswaren zwei Konten geführt, nämlich

- ein Wareneinkaufskonto (WEK) sowie

- ein Warenverkaufskonto (WVK).

Das WEK ist ein gemischtes Erfolgskonto, in dem nur Geschäftsvorfälle mit Lieferanten zu Einkaufspreisen (EK) gebucht werden. Dessen Saldo wird wird auch „Wareneinsatz“ genannt. Da Waren einer erhöhten Diebstahlsgefahr unterliegen, wird dieser Saldo in der Praxis erst durch eine Inventur bestimmt.

Das WVK ist ein reines Erfolgskonto, auf dem nur Geschäftsvorfälle mit Kunden zu Verkaufspreisen (VK) gebucht werden.

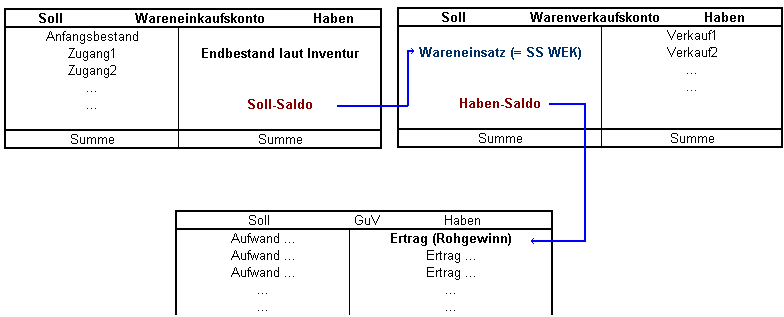

Für den Abschluss dieser beiden Konten gibt es nun zwei Verfahren, nämlich

- das Bruttoverfahren und

- das Nettoverfahren.

Beim Bruttoverfahren werden die Konten wie gewöhnliche Erfolgskonten über das GuV-Konto abgeschlossen:

Beim Nettoverfahren wird zuerst der sog. „Rohgewinn“ ermittelt, indem das WEK über das WVK abgeschlossen wird. Der Rohgewinn wird dann auf die Haben-Seite des GuV-Kontos gebucht:

Dieses Verfahren wird in der Praxis bevorzugt eingesetzt, da die Höhe des Wareneinsatzes und daraus resultierende Erlöse im Jahresabschluss nur saldiert als Rohergebnis ausgewiesen werden. Damit kann zwar die Konkurrenz erkennen, ob ein Unternehmen mit dem Verkauf von Waren einen Gewinn erzielt hat, sie erhält aber keine Einsicht in die Struktur des Wertschöpfungsprozesses! Insbesondere kann sie nicht erkennen,

- wie hoch der Wareneinsatz des Unternehmens war und

- welche Gewinnmarge (= Verhältnis des Rohgewinns zum Wareneinsatz) das Unternehmen erzielt hat.

Hinweis

Das Nettoverfahren ist jedoch nur für kleine bis mittelgroße Kapitalgesellschaften zulässig (§ 276 HGB),

Buchung von Rücksendungen

Die Verbuchung von Rücksendungen (z.B. wegen Rücktritt vom Vertrag oder Umtausch) erfolgt direkt auf den entsprechenden Bestands- oder Erlöskonten. Rücksendungen sind also buchhalterisch wie Stornobuchungen zu behandeln.

Rücksendungen vom Kunden bedeuten eine Verminderung der Umsatzerlöse, der Forderungen aus Lieferung und Leistungen sowie der Umsatzsteuer.

Beispiel

U versendet fertige Erzeugnisse an seinen Kunden und stellt ihm hierfür eine Rechnung in Höhe von 5.950 €. Nach Erhalt der fertigen Erzeugnisse tritt der Kunde aus irgendeinem Grund (z.B. durch Anfechtung) von dem Vertrag zurück.

U hat diese Geschäftsvorfälle wie folgt zu buchen:

Buchung aufgrund der Ausgangsrechnung:

| Forderungen aus Lieferung und Leistungen | 5.950 € | an | Umsatzerlöse | 5.000 € |

| Umsatzsteuer | 950 € |

Buchung aufgrund der Rücktrittserklärung:

| Umsatzerlöse | 5.000 € | an | Forderungen aus Lieferung und Leistungen | 5.900 € |

| Umsatzsteuer | 950 € |

Rücksendungen an Lieferanten bedeuten dagegen eine Verminderung des Bestandes an Stoffen bzw. Handelswaren, der Verbindlichkeiten aus Lieferung und Leistungen sowie der Vorsteuer.

Beispiel (wie vor)

Der Kunde hat diese Geschäftsvorfälle wie folgt zu buchen

Buchung aufgrund der Eingangsrechnung:

| RHB-Stoffe | 5.000 € | an | Verbindlichkeiten aus Lieferung und Leistungen | 5.000 € |

| Vorsteuer | 950 € |

Buchung aufgrund der Rücktrittserklärung:

| Verbindlichkeiten aus Lieferung und Leistungen | 5.950 € | an | RHB-Stoffe | 5.000 € |

| Vorsteuer | 950 € |

Buchung von Rabatten

Rabatte sind besondere sofortige Preisnachlässe aus den verschiedensten Gründen wie z.B.:

- Barzahlungsrabatte,

- Mengen- und Treuerabatte, die bei der Abnahme größerer Mengen oder aufgrund langjähriger Geschäftsbeziehungen gewährt werden,

- Funktions- oder Handelsrabatte (Wiederverkäuferrabatte ).

Rabatte werden sofort vom Rechnungsbetrag gekürzt und vermindern den Einkaufspreis des Stoff- und Handelswarenbezuges bzw. den Verkaufspreis beim Warenabsatz. Nach herrschender Übung dürfen nämlich Rabatte in der Buchhaltung nicht gesondert erfasst werden.

Naturalrabatte führen per Saldo zum gleichen Ergebnis, sie senken den durchschnittlichen Verkaufs- bzw. Einkaufspreis.

Umsatzsteuerlich bewirken sofortige Rabatte eine Kürzung des Entgelts, also der Bemessungsgrundlage für die Umsatzsteuer. Steuerpflichtiges Entgelt ist demnach immer der Netto-Rechnungsbetrag nach Abzug des Rabatts .

Werden Rabatte irrtümlich nicht sofort gewährt, sondern erst nachträglich eingeräumt oder werden sie nachträglich geändert (erhöht oder vermindert), ist neben der Korrektur auf den Stoffkonten auch eine Korrektur der Umsatzsteuer vorzunehmen, deren Bemessungsgrundlage sich damit verändert hat.

Beispiel

U versendet fertige Erzeugnisse an seinen Kunden und stellt ihm hierfür eine Rechnung in Höhe von 2.380 €. Nach Erhalt der Erzeugnisse und der Rechnung reklamiert der Kunde, dass U in der Rechnung einen ihm ausgehandelten Rabatt von 30% nicht berücksichtigt hat. Der Kunde zieht daher bei seiner Banküberweisung 30% vom Brutto-Rechnungsbetrag ab.

1) U hat diese Geschäftsvorfälle wie folgt zu buchen:

Buchung aufgrund der Ausgangsrechnung:

| Forderungen aus Lieferung und Leistungen | 2.380 € | an | Umsatzerlöse | 2.000 € |

| Umsatzsteuer | 380 € |

Buchung aufgrund der Banküberweisung:

| Bank | 1.666 € | an | Forderungen aus Lieferung und Leistungen | 2.380 € |

| Umsatzerlöse | 600 € | |||

| Umsatzsteuer | 114 € |

2) Der Kunde hat diese Geschäftsvorfälle wie folgt zu buchen

Buchung aufgrund der Eingangsrechnung:

| RHB-Stoffe | 2.000 € | an | Verbindlichkeiten aus Lieferung und Leistungen | 2.380 € |

| Vorsteuer | 380 € |

Buchung aufgrund der Banküberweisung:

| Verbindlichkeiten aus Lieferung und Leistungen | 2.380 € | an | Bank | 1.666 € |

| RHB-Stoffe | 600 € | |||

| Vorsteuer | 114 € |

Buchung von Boni

Im Gegensatz zu den Rabatten sind die Boni nachträgliche Preisnachlässe, die grundsätzlich erst nach der Erfüllung gewisser Voraussetzungen gewährt bzw. beansprucht werden können. Häufig sind die Boni nach der Höhe des Umsatzes in einem bestimmten

Zeitraum (Monat, Quartal, Jahr) gestaffelt.

Wirtschaftlich stellen Boni Aufwendungen und Erträge dar. Beide Seiten haben deshalb entsprechende Korrekturen in Form von Teilstornierungen vorzunehmen.

Gewährt ein Unternehmen seinen Kunden Boni (sog. „Kundenboni“), stellen diese regelmäßig nachträgliche Erlösschmälerungen dar und werden, soweit sie den zugehörigen Umsatzerlösen nicht direkt zurechenbar sind, auf dem speziellen Aufwandskonto „Kundenboni“ erfasst. In umsatzsteuerlicher Hinsicht stellt die Kundenboni eine nachträgliche Minderung des Entgelts dar, so dass auch eine Korrektur der ursprünglich in voller Höhe gebuchten Umsatzsteuer erforderlich ist:

| Kundenboni | an | Forderungen aus Lieferung und Leistungen |

| Umsatzsteuer |

Lieferboni, die von einem Lieferanten gewährt werden, werden als nachträgliche Anschaffungskostenminderung angesehen, die regelmäßig zu einer Aufwandsminderung führen. Sie werden, soweit sie nicht direkt den zugehörigen Aufwandsarten zugerechnet werden können, auf dem Konto „Lieferboni“ erfasst. Auch hier ist eine Korrektur der ursprünglich in voller Höhe gebuchten Vorsteuer erforderlich

| Forderungen aus Lieferung und Leistungen | an | Lieferboni |

| Vorsteuer |

Beispiel

U erhält von seinem Lieferanten eine Bonusgutschrift über 2% aus dem mit ihm getätigten Vorjahresumsatz von 100.000 € (netto). Die Gutschrift lautet dann auf 2.000 € zuzüglich 380 € Umsatzsteuer = 2.380 €.

1) U bucht:

| Verbindlichkeiten aus Lieferung und Leistungen | 2.380 € | an | Lieferboni | 2.000 € |

| Vorsteuer | 380 € |

2) Der Lieferant bucht:

| Kundenboni | 2.000 € | an | Forderungen aus Lieferung und Leistungen | 2.380 € |

| Umsatzsteuer | 380 € |

Buchung von Skonti

Skonti sind Vergütungen für pünktliche Zahlung innerhalb einer bestimmten Frist.

Sie werden häufig als Zinsabschlag (in der Praxis 2% oder 3%) angesehen, enthalten aber auch eine Prämie für die Einsparung von Risiken und Verwaltungsaufwand, die mit Zielverkäufen und der Realisierung der Forderungen sonst regelmäßig verbunden sind.

Kundenskonti stellen Nachlässe dar, die den Kunden gewährt werden. Sie werden als Erlösschmälerungen auf dem Konto „Kundenskonti“ erfasst.

Lieferskonti stellen Nachlässe dar, die von Lieferanten gewährt werden. Sie werden als Anschaffungskostenminderungen auf dem Konto „Lieferskonti“ erfasst.

Da die Skontiererfolge im Handel von großer Bedeutung sind, werden sie auf getrennten Konten gesammelt und offen in der GuV -Rechnung ausgewiesen.

Skontoabzüge führen im Verkehr mit Lieferanten zu Korrekturen der Vorsteuer, im Verkehr mit Kunden zu einer Korrektur von Umsatzsteuer.

Beispiel

U gewährt seinem Kunden Skonto in Höhe von 2% aus dem mit ihm getätigten Auftrag von 119.000 € brutto.

1) U hat diese Geschäftsvorfälle wie folgt zu buchen:

Buchung aufgrund der Ausgangsrechnung:

| Forderungen aus Lieferung und Leistungen | 119.000 € | an | Umsatzerlöse | 100.000 € |

| Umsatzsteuer | 1.190 € |

Buchung aufgrund der Banküberweisung unter Einbehaltung von 2% Skonto:

| Bank | 116.620 € | an | Forderungen aus Lieferung und Leistungen | 119.000 € |

| Kundenskonti | 2.000 € | |||

| Umsatzsteuer | 380 € |

2) Der Kunde hat diese Geschäftsvorfälle wie folgt zu buchen:

Buchung aufgrund der Eingangsrechnung:

| RHB-Stoffe | 100.000 € | an | Verbindlichkeiten aus Lieferung und Leistungen | 119.000 € |

| Vorsteuer | 1.190 € |

Buchung aufgrund der Banküberweisung:

| Verbindlichkeiten aus Lieferung und Leistungen | 119.000 € | an | Bank | 116.620 € |

| Lieferskonti | 2.000 € | |||

| Vorsteuer | 380 € |

Skontoerträge, die nicht aus dem Bereich der Lieferungen und Leistungen resultieren, sondern z.B. bei der Anschaffung von aktivierungspflichtigen Investitionsgütern entstehen, werden nicht den Lieferskonti zuerkannt, da sie als Anschaffungspreisminderungen und nicht als Aufwandsminderungen anzusehen sind (vgl. § 255 Abs. 1 S. 3 HGB). Würden beim Kauf von Vermögensgegenständen des Anlagevermögens Preisnachlässe auch auf Erfolgskonten gebucht, würde nämlich der Erfolgsausweis des Anschaffungsjahres unberechtigt zu hoch ausfallen und in den Folgejahren entsprechend höhere Abschreibungen auslösen.

Beispiel

U kauft eine Produktionsmaschine in Höhe von 11.900 € brutto auf Ziel. U zahlt die Rechnung per Banküberweisung unter Abzug eines Skontos von 2%.

U hat diese Geschäftsvorfälle wie folgt zu buchen:

Buchung aufgrund der Eingangsrechnung:

| Maschine | 100.000 € | an | Verbindlichkeiten aus Lieferung und Leistungen | 119.000 € |

| Vorsteuer | 1.190 € |

Buchung aufgrund der Banküberweisung:

| Verbindlichkeiten aus Lieferung und Leistungen | 119.000 € | an | Bank | 116.620 € |

| Maschine | 2.000 € | |||

| Vorsteuer | 380 € |

Abschreibungen auf Anlagen

Die Ausgaben für die Anschaffung abnutzbarer Gegenstände des Anlagevermögens, die dem Unternehmenszweck länger als eine Abrechnungsperiode zu dienen geeignet sind, können nicht sofort als Aufwand gewinnmindernd geltend gemacht werden. Vielmehr sind sie zunächst mit den Netto-Anschaffungskosten auf den entsprechenden Bestandskonten zu aktivieren.

Von dort aus werden sie im Laufe der betriebsgewöhnlichen Nutzungsdauer zeitanteilig („pro rata temporis“) abgeschrieben, indem am Ende einer jeden Abrechnungsperiode der aktuelle Wert (Buchwert) aller abnutzbaren Gegenstände des Anlagevermögens nach einem bestimmten Schätzverfahren (Abschreibungsmethode) bestimmt wird und der Differenzbetrag zum (höheren) Wert zu Beginn der Abrechnungsperiode als Aufwand gegengebucht wird.

Hieraus folgt:

- Die Aktivierung der Maschine auf einem aktivischen Bestandskonto bewirkt zunächst lediglich einen erfolgsneutralen Aktivtausch; Investitionen lösen somit keine sofortige Gewinnminderung aus.

- Die Gewinnminderung erfolgt vielmehr verteilt auf die Jahre der Nutzung des Investitionsobjekts durch Verbuchung entsprechender planmäßiger Abschreibungen.

Abschreibungsverfahren

Steuerlich ist nur noch die Abschreibung mit linearem Verlauf zulässig (vgl. § 7 EStG).

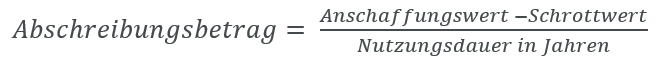

Bei der linearen Abschreibung wird ein jährlich gleichbleibender Betrag ermittelt. Ein Schrottwert ist nur zu berücksichtigen, wenn er von erheblichem Gewicht ist (z.B. bei Seeschiffen).

Man erhält den Abschreibungsbetrag mit Hilfe der Formel:

Handelsrechtlich ist die zu erwartende Nutzungsdauer vom Unternehmer unter Berücksichtigung aller Umstände zu schätzen. Für steuerliche Zwecke existieren Verwaltungsanweisungen (sog. AfA- Tabellen, AfA = Absetzung für Abnutzung), in denen übliche Nutzungsdauern der verschiedensten Vermögenswerte fixiert sind. Der Steuerpflichtige kann aber jederzeit von diesen Erfahrungssätzen nach oben oder nach unten abweichen, wenn er dies ausreichend begründen kann.

Beispiel

U hat eine Maschine zum Preis von 119.000 € brutto angeschafft. Die geschätzte Nutzungsdauer beträgt 6 Jahre. Der Schrottwert nach Ablauf dieser Nutzungsdauer wird mit 40.000 € netto angesetzt. Der jährliche Abschreibungsbetrag beträgt somit:

Abschreibungsbetrag= (100.000 € – 40.000 €) / 6 = 10.000 €

Buchung von Abschreibungen

Abschreibungen werden regelmäßig direkt verbucht. Von direkter Abschreibung spricht man, wenn die Gegenbuchung (Haben) für die Aufwandsverbuchung „Abschreibung“ (Soll) direkt auf dem Anlagekonto (Aktivkonto ) erfolgt. Damit weist das Anlagekonto nach Saldierung den jeweils letzten Buchwert des Bestandes ausweist (man spricht auch von aktivischer Absetzung).

Der Buchungssatz lautet:

Abschreibungen an Anlagekonto

Hinweis

In der Praxis wird das Anlagegut im letzten Jahr der angenommenen Nutzungsdauer (sofern kein Schrottwert verbleibt) nicht auf Null, sondern stets bis auf einen Betrag von 1,– € abgeschrieben ØDadurch soll vermieden werden, dass das Wirtschaftsgut ganz aus dem in der Bilanz ausgewiesenen Anlagevermögen herausfällt (sog. „Erinnerungswert“)

Scheidet ein Anlagegut aus dem Unternehmen aus (z.B. durch Veräußerung, Entnahme, Verschrottung oder infolge höherer Gewalt), muss grundsätzlich vor der Verbuchung des Ausscheidens noch die anteilig bis zu seinem Ausscheiden angefallene Abschreibung verrechnet werden. Obwohl die zeitanteilige Verrechnung der Abschreibungen betriebswirtschaftlich zutreffender ist, hat sie jedoch auf das Gesamtergebnis keinen Einfluss, sondern nur auf dessen Zusammensetzung. Aus diesem Grund wird in der Praxis häufig als Veräußerungsgewinn bzw. -verlust einfach der Unterschied zwischen dem Erlös und dem Buchwert zu Beginn der Abrechnungsperiode ausgewiesen.

Wertberichtigungen auf Forderungen

Forderungen sind erst in der Zukunft zu realisierende und deshalb mit Unsicherheit behaftete Vermögenswerte. Sie können unterteilt werden in

- einwandfreie (vollwertige) Forderungen,

- zweifelhafte (dubiose) Forderungen,

- uneinbringliche (wertlose) Forderungen.

Gemäß den GoB (vgl. § 252 Abs. 1 Nr. 4 HGB: Vorsichtsprinzip als Ausfluss des Gläubigerschutzprinzips) dürfen uneinbringliche Forderungen als wertlose Vermögenspositionen nicht in das Inventar oder die Bilanz aufgenommen werden. Sie sind deshalb in voller Höhe auszubuchen (abzuschreiben).

Bei nur zweifelhaften Forderungen empfiehlt sich die Umbuchung auf ein spezielles Konto (zweifelhafte Forderungen), wodurch die weitere Verfolgung und buchmäßige Behandlung der Forderung erleichtert wird. Der Buchungssatz lautet dann:

Zweifelhafte Forderungen an Forderungen aus Lieferungen und Leistungen

Wichtig

Nur der tatsächliche, endgültige Forderungsausfall berechtigt zur Umsatzsteuerkorrektur, nicht aber bereits ein vermuteter Ausfall!

Zweifelhafte Forderungen sind nach dem Vorsichtsprinzip nur mit ihrem wahrscheinlichen Wert anzusetzen. Jeder höhere Wertansatz wäre mit dem Gläubigerschutzprinzip nicht vereinbar.

Die Bewertung zweifelhafter Forderungen kann nach drei verschiedenen Verfahren erfolgen:

- Einzelwertberichtigung,

- Pauschalwertberichtigung,

- Mischverfahren.

Einzelwertberichtigung

Bei der Einzelwertberichtigung werden die einzelnen Forderungen nach ihrem inneren Wert untersucht und die voraussichtlichen Verluste daraus unter Berücksichtigung aller Umstände, vor allem der Bonität des Kunden, geschätzt. Der Unternehmer hat dabei grundsätzlich einen relativ weiten Ermessensspielraum.

Allerdings setzt diese Methode voraus, dass sich die Anzahl der Außenstände in Grenzen hält und der Unternehmer ausreichende Informationen über die finanziellen Verhältnisse seiner Kunden hat.

Die durch Einzelprüfung errechnete Forderungsabschreibung kann nur direkt verbucht werden. Der Buchungssatz lautet dann:

Abschreibungen auf Forderungen an Zweifelhafte Forderungen

Wichtig

Bemessungsgrundlage der Wertberichtigung ist stets nur der Netto-Rechnungsbetrag, da der Unternehmer beim endgültigen Forderungsausfall nur hinsichtlich dieses Betrages belastet ist.

Pauschalwertberichtigung

Auch in den nicht als zweifelhaft angesehenen restlichen Forderungen, für die Informationen, die zu einer Einzelwertberichtigung berechtigen würden, fehlen, sind potentielle Ausfälle enthalten, die auf das „allgemeine Kreditrisiko“ zurückzuführen sind. Zum allgemeinen Kreditrisiko gehören z.B. die Möglichkeit eines Forderungsausfalls aufgrund

- konjunktureller Abschwächung,

- politischer Maßnahmen oder

- des allgemeinen Ausfallrisikos, das einer Forderung selbst bei guter Bonität anhaftet, weil der Schuldner durch unvorhergesehene Ereignisse (z.B. Krankheit) in Zahlungsschwierigkeiten geraten kann.

In diesen Fällen werden die voraussichtlichen Ausfälle auf der Grundlage betrieblicher Erfahrungswerte pauschal unter Anwendung eines bestimmten Prozentsatzes auf den Netto-Gesamtbetrag der Forderungen geschätzt. Der Grundsatz der Bewertungsstetigkeit verlangt dabei, dass der einmal auf der Grundlage der Betriebserfahrung ermittelte Prozentsatz für die Pauschalwertberichtigung nicht willkürlich, d.h. nicht ohne eine vernünftige Begründung geändert werden dar.

Der Buchungssatz lautet:

Abschreibungen auf Forderungen an Forderungen aus Lieferungen und Leistungen

Mischverfahren

In der Praxis wird überwiegend ein gemischtes Verfahren angewandt, wonach die zweifelhaften Forderungen einzeln bewertet werden, während von den übrigen Forderungen pauschale Abschläge vorgenommen werden.

Wichtig

Die Forderungen, für die eine Einzelwertberichtigung erfolgt, scheiden dann für die Pauschalwertberichtigung aus!

Das Mischverfahren ist immer dann sinnvoll, wenn einzelne Forderungen als zweifelhaft erkannt sind, darüber hinaus aber auch bei den übrigen Forderungen das allgemeine Kreditrisiko berücksichtigt werden soll.

Wird das Mischverfahren angewendet, muss für die Pauschalwertberichtigung ggf. ein niedrigerer Pauschsatz angesetzt werden, da ein Teil des Ausfallrisikos über die Einzelwertberichtigung bereits berücksichtigt ist.

Zeitliche Abgrenzungen

Der Bilanzstichtag ist ein relativ willkürlicher Schnitt durch das Betriebsgeschehen. Vor und nach dem Abschlussstichtag werden nämlich laufend Einnahmen erzielt und Ausgaben getätigt.

Zeitliche Abgrenzungen dienen nun der Trennung des Erfolgs verschiedener Abrechnungsperioden. Ihr Ziel ist es, Aufwendungen und Erträge unabhängig vom damit verbundenen Zahlungsmittelabfluss oder -zufluss so zu erfassen, dass sie periodengerecht dem Geschäftsjahr zugeordnet werden, dem sie wirtschaftlich zuzurechnen sind.

Rückstellungen

Nach § 240 Abs. 1 und 2 HGB ist jeder Kaufmann verpflichtet, seine Vermögensgegenstände und seine Schulden zu erfassen. Im Interesse des Gläubigerschutzes hat er dabei nicht nur die definitiv feststehenden Schulden als Verbindlichkeiten festzuhalten, sondern auch ungewisse Schulden, wenn mit einer Beanspruchung durch einen Gläubiger mit einiger Wahrscheinlichkeit gerechnet werden muss.

Ungewisse Verbindlichkeiten sind solche, die dem Grunde und/oder der Höhe nach noch nicht eindeutig feststehen, wirtschaftlich jedoch im abgelaufenen Geschäftsjahr verursacht sind und deshalb diesem erfolgswirksam belastet werden müssen. Typische Beispiele für ungewisse Schulden, für die Rückstellungen zu bilden sind, sind z.B.:

- Prozessrisiken,

- Bürgschaftsrisiken,

- Pensionsverpflichtungen,

- Garantieverpflichtungen,

- Rückbauverpflichtungen.

Rückstellungen sind nur in Höhe des Betrages anzusetzen, der nach vernünftiger kaufmännischer Beurteilung notwendig ist (§ 253 Abs. 1 Satz 2 HGB). Für Rückstellungen gibt es Erfahrungssätze (z.B. Garantierückstellung) bzw. Berechnungsvorschriften (z.B. Pensionsrückstellungen).

Solche ungewisse Verbindlichkeiten werden mit dem passivischen Bilanzkonto „Rückstellungen“ erfasst. Hierbei ist wie folgt vorzugehen:

Schritt 1

Im Jahr der wirtschaftlichen Verursachung einer Schuld ist die Höhe des Risikos ist nach vernünftigen kaufmännischen Erwägungen zu schätzen. In Höhe dieser Risikoeinschätzung erfolgt dann die Belastung als Aufwand durch folgende Buchung:

| Aufwandskonto | an | Rückstellungen |

Hieraus folgt, dass bereits das bloße Risiko eines Aufwands bereits in dem Jahr der Entstehung als gewinn mindernder Aufwand erfasst wird!

Beispiel

U hat Büroräume angemietet. Im September des Jahres 01 werden nun Feuchtigkeitsschäden festgestellt. U mindert daraufhin den Mietpreis um 1.000 € pro Monat. Im Dezember des Jahres 01 verklagt der Vermieter den U nun auf Zahlung von rückständiger Miete von 4.000 €.

Zum Bilanzstichtag am 31.12.01 ist das Gerichtsverfahren noch anhängig. Die Anwältin des U schätzt die Erfolgsaussichten des U auf 75%.

U hat daher zu buchen:

| Miete | 1.000 € | an | Rückstellungen | 1.000 € |

Schritt 2

Die Rückstellung ist vollständig aufzulösen, sobald die Voraussetzungen für die Aufrechterhaltung nicht mehr gegeben sind. Dies ist der Fall aus der ursprünglichen Ungewissheit nunmehr Gewissheit wird.

Es sind dann drei verschiedene Fälle zu unterscheiden:

a) Entspricht die spätere Zahlung in ihrer Höhe der gebildeten Rückstellung, erfolgt die Auflösung der Rückstellung erfolgsneutral.

Der Buchungssatz lautet:

| Rückstellungen | an | Finanzkonto |

Beispiel (wie vor)

Im Jahr 02 wird U auf Zahlung von 1.000 €. verurteilt. U zahlt diesen Betrag per Banküberweisung.

U hat zu buchen:

| Rückstellungen | 1.000 € | an | Bank | 1.000 € |

b) Entsteht später wider Erwarten keine Zahlungsverpflichtung oder beläuft sich diese auf einen geringeren Betrag als bei der Rückstellungsbildung für notwendig gehalten wurde, wird ein Ertrag aus der Auflösung von Rückstellungen gebucht:

Buchung aufgrund der Eingangsrechnung:

| Rückstellungen | an | Finanzkonto |

| Erträge aus der Auflösung von Rückstellungen |

Beispiel (wie vor)

Im Jahr 02 wird U auf Zahlung von 400 €. verurteilt. U zahlt diesen Betrag per Banküberweisung.

U hat zu buchen:

| Rückstellungen | 1.000 € | an | Bank | 400 € |

| Erträge aus der Auflösung von Rückstellungen | 600 € |

c) Sind die späteren Zahlungen höher als der dafür rückgestellte Betrag, ist der überschießende Betrag als (periodenfremder) Aufwand zu erfassen:

Buchung aufgrund der Eingangsrechnung:

| Rückstellungen | an | Finanzkonto |

| Aufwandskonto |

Beispiel (wie vor)

Im Jahr 02 wird U auf Zahlung von 1.200 €. verurteilt. U zahlt diesen Betrag per Banküberweisung.

U hat zu buchen:

| Rückstellungen | 1.000 € | an | Bank | 1.200 € |

| Miete | 200 € |

Rechnungsabgrenzungsposten (Transitorien)

Enthalten die Aufwands- und Ertragskonten am Jahresende Beträge, die wirtschaftlich auf spätere Geschäftsjahre entfallen, müssen sie ebenfalls abgegrenzt werden. Es handelt sich hierbei um Ausgaben oder Einnahmen, die ganz oder teilweise Aufwand oder Ertrag des nächsten oder eines späteren Jahres sind.

Da sie zunächst mit dem Zahlungsvorgang im abgelaufenen Geschäftsjahr erfolgswirksam verbucht worden sind, werden sie mittels sog. „aktiver und passiver Rechnungsabgrenzungsposten“ in der spätere Abrechnungsperioden betreffenden Höhe neutralisiert.

Ein aktiver Rechnungsabgrenzungsposten ist anzusetzen, wenn Ausgaben vor dem Abschlussstichtag wirtschaftlich betrachtet Aufwendungen für eine bestimmte Zeit nach dem Abschlussstichtag sind.

Wird diese bestimmte Zeit in einem Folgejahr erreicht, wird in diesem Folgejahr die Position „Aktiver Rechnungsabgrenzungsposten“ wieder aufgelöst. Auf diese Weise wird das Aufwandskonto mit dem auf die spätere Abrechnungsperiode entfallenden Aufwand sofort wieder belastet.

Beispiel

U bezahlt die Jahresmiete von 12.000 € für eine Produktionshalle wurde am 1. Juni des Jahres 01 für ein Jahr im Voraus. Wirtschaftlich betrachtet entfallen von dieser Zahlung 7.000 € auf das Jahr 01 (7 Monate) und 5.000 € auf das Jahr 02 (5 Monate).

U hat im Jahr 01 zu buchen:

| Miete | 7.000 € | an | Bank | 12.000 € |

| Aktiver Rechnungsabgrenzungsposten | 5.000 € |

Im Jahr 02 hat U zu buchen:

| Miete | 5.000 € | an | Aktiver Rechnungsabgrenzungsposten | 5.000 € |

Ein passiver Rechnungsabgrenzungsposten ist anzusetzen, wenn Einnahmen vor dem Abschlussstichtag wirtschaftliche Erträge für eine bestimmte Zeit nach dem Abschlussstichtag sind.

Beispiel

Am 31.12.01 stellt U fest, dass ein Mieter die Januarmiete in Höhe von 700 € bereits überwiesen hat.

U hat im Jahr 01 zu buchen:

| Bank | 700 € | an | Passiver Rechnungsabgrenzungsposten | 700 € |

Im Jahr 02 hat U zu buchen:

| Passiver Rechnungsabgrenzungsposten | 700 € | an | Mieterträge | 700 € |

Sonstige Forderungen und Sonstige Verbindlichkeiten (Antizipatorien)

Betreffen Einnahmen und Ausgaben nach dem Bilanzstichtag wirtschaftlich noch das aktuelle Geschäftsjahr, dann müssen sie, obwohl sie erst im Folgejahr vereinnahmt bzw. verausgabt werden, aufgrund ihrer wirtschaftlichen Verursachung im alten Geschäftsjahr antizipiert (vorweggenommen) und erfolgswirksam gebucht werden.

Einnahmen in Folgejahren, die wirtschaftlich betrachtet als Erträge des laufenden Jahr anzusehen sind, werden in das Aktivkonto „Sonstige Forderungen gebucht.

Beispiel

U gewährt einem Kunden am 1. September 01 ein Darlehen in Höhe von 5.000 € zum Zins von 6% p.a., zahlbar jährlich nachschüssig. Am 1. September 02 zahlt der Kunde die Zinsen in Höhe von 300 € per Banküberweisung. Wirtschaftlich gesehen ist jedoch der Zins für die Zeit vom 01.09. bis 31.12.01 (= 4 Monate) als Ertrag des Geschäftsjahres 01 zu verbuchen.

U hat im Jahr 01 zu buchen:

| Sonstige Forderungen | 100 € | an | Zinserträge | 100 € |

Im Jahr 02 hat U zu buchen:

| Bank | 300 € | an | Zinserträge | 200 € |

| Sonstige Forderungen | 100 € |

Ausgaben in Folgejahren, die wirtschaftlich betrachtet als Aufwendung des laufenden Jahr anzusehen sind, werden in das Passivkonto „Sonstige Verbindlichkeiten“ gebucht.

Beispiel

U hat am 1. August 01 eine Versicherung abgeschlossen, deren Jahresbeitrag in Höhe von 2.400 € erst nach Ablauf von 12 Monaten fällig wird. Wirtschaftlich gesehen ist der Beitrag für die Zeit vom 01.08. bis 31.12.01 (= 5 Monate) als Aufwand des Geschäftsjahres 01 zu verbuchen.

U hat im Jahr 01 zu buchen:

| Versicherungsbeiträge | 1.000 € | an | Sonstige Verbindlichkeiten | 1.000 € |

Im Jahr 02 hat U zu buchen:

| Sonstige Verbindlichkeiten | 1.000 € | an | Bank | 2.400 € |

| Versicherungsbeiträge | 1.400 € |