Vorbemerkungen

Grundlage der Kostenträgerrechnung sind die Informationen aus der Kostenarten- und Kostenstellenrechnung.

Die Aufgabe der Kostenträgerstückrechnung ist die möglichst verursachungsgerechte Verteilung der angefallenen Kosten auf die Kostenträger. Als Kostenträger bezeichnet man die Leistungen eines Betriebes, also die erstellten Güter und/ oder Dienstleistungen.

Kostenträger sind in der Regel die einzelnen Produkte Es können aber auch Produktgruppen, andere betriebliche Teilbereiche oder das ganze Unternehmen sein.

Die Kostenträgerrechnung unterteilt sich in

- eine stückbezogene Kostenträgerstückrechnung (auch „Selbstkostenrechnung“ genannt), welche die Selbstkosten der Kostenträger pro Einheit ermitteln soll und

- eine periodenbezogene Kostenträgerzeitrechnung (Erfolgsrechnung), die den Erfolg von Kostenträgern für eine Periode ermitteln soll.

Kostenträgerstückrechnung

Allgemeines

Durch die Kostenträgerstückrechnung werden die Herstellkosten sowie die Selbstkosten der Kostenträger ermittelt.

Die Herstellkosten werden insbesondere zur Bewertung von Beständen in Handels- und Steuerbilanz benötigt.

Die Selbstkosten bilden zudem die Grundlage für Preis- und Kostenentscheidungen. Die Festlegung der Verkaufspreise ist jedoch keine eigentliche Aufgabe der Kosten- und Leistungsrechnung, sondern des Marketings beziehungsweise der Geschäftsleitung. Hierbei sind aber die von der Kostenrechnung ermittelten Informationen zu den Kosten der Kostenträger eine wichtige Grundlage.

In Abhängigkeit vom Zeitpunkt der Durchführung werden folgende Kalkulationen unterschieden:

- Vorkalkulation,

- Zwischenkalkulation,

- Nachkalkulation.

Vorkalkulation

Eine Vorkalkulation (auch „Plankalkulation“ genannt) wird vor der Leistungserstellung durchgeführt. Hierzu werden auf Basis erwarteter Mengen und Preise die für die Kostenträger geplanten Kosten (Plankosten) ermittelt.

Die gewonnenen Informationen sind eine wichtige Entscheidungsgrundlage bei der Ermittlung von Preisen für die abzusetzenden Güter und Dienstleistungen.

Weiterhin können mithilfe der Vorkalkulation Preisobergrenzen für zu beschaffende Einsatzgüter (sog. „make-or-buy“-Entscheidungen“) ermittelt sowie innerbetriebliche Verrechnungspreise festgelegt werden.

Zwischenkalkulation

Eine Zwischenkalkulation erfolgt während der Leistungserstellung.

Basis hierfür sind sowohl tatsächliche (bereits angefallene), geschätzte als auch geplante Kosten. Mithilfe von Soll-Ist-Vergleichen können die geplanten Kosten kontrolliert sowie die Vorkalkulation gegebenenfalls korrigiert werden.

Eine Zwischenkalkulation wird in der Regel nur bei längeren Fertigungsprozessen (zum Beispiel Bauprojekten) sowie zur bilanziellen Bewertung unfertiger Erzeugnisse durchgeführt.

Nachkalkulation

Eine Nachkalkulation kann erst nach der Leistungserstellung auf Basis von tatsächlich angefallenen (Ist-)Kosten durchgeführt werden. Dadurch können die tatsächlichen Kosten der Kostenträger ermittelt, Fehler der Vorkalkulation aufgezeigt und Erfahrungen für spätere Kalkulationen gesammelt werden.

Weiterhin dienen die mit der Nachkalkulation gewonnenen Informationen zur Ermittlung von bilanziellen Bewertungsansätzen für eigene Erzeugnisse und selbst erstellte Anlagen sowie für die kurzfristige Erfolgsrechnung.

Berechnungsverfahren

Die Kostenträgerstückrechnung kann mit verschiedenen Berechnungsverfahren durchgeführt werden. Welches zu wählen ist, hängt vom Produktionsprogramm und den verwendeten Fertigungsmethoden des Unternehmens ab.

Divisionskalkulationen

Die Verfahren der Divisionskalkulation ermitteln die Herstell- bzw. Selbstkosten eines Produktes mittels Division der gesamten Kosten durch eine Schlüsselgröße. Je nachdem, in wie vielen Teilbeträgen die Kosten auf die Kostenträger verrechnet werden sollen, lassen sich einstufige, zweistufige und mehrstufige Divisionskalkulationen unterscheiden:

Einstufige Divisionskalkulation

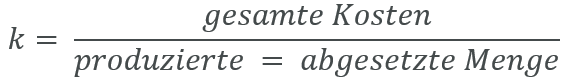

Bei der einstufigen Divisionskalkulation werden die Selbstkosten je Leistungseinheit (k) aus den Gesamtkosten (K) und der Produktionsmenge in Stück (x) ermittelt:

Voraussetzung für alle Verfahren der reinen Divisionskalkulation ist, dass

- eine homogene Erzeugnisart hergestellt wird (d.h. es gibt keine Unterschiede zwischen den Erzeugnissen),

- ein einstufiger Produktionsprozess vorliegt (d.h. es findet keine Lagerbildung statt) und

- die fertigen Erzeugnisse sofort abgesetzt werden (wie zum Beispiel Wasser und Strom).

Beispiel

Ein Kraftwerk produziert (und verkauft) in einer Periode 80.000 kWh Energie. Die gesamten Kosten betragen 16.000 €.

k= (16.000 €)/(80.000 kWh)= 0,20 € je k WH

Beachte

Auf eine Unterscheidung in Einzel- und Gemeinkosten wird hierbei verzichtet; eine Kostenstellenrechnung ist hierfür also nicht notwendig!

Zweistufige Divisionskalkulation

Entspricht die Produktionsmenge des homogenen Erzeugnisses nicht der Absatzmenge, so ist die zweistufige Divisionskalkulation anzuwenden. Mit dieser Methode können Lagerbestandsveränderungen bei fertigen Erzeugnissen berücksichtigt werden (Bestandsveränderungen von unfertigen Erzeugnisse aber nicht!).

Zur Berechnung der Stückkosten wird zwischen Herstellkosten (HK), bestehend aus Material- und Fertigungs(einzel- und gemein)kosten, sowie Verwaltungs- und Vertriebskosten unterschieden. Die (gesamten) Herstellkosten werden danach durch die produzierte Menge (XP) dividiert, die Verwaltungs- und Vertriebskosten (vereinfachend) durch die abgesetzte Menge (XA). Die Selbstkosten je Stück (k) errechnen sich demnach wie folgt:

Beispiel

Eine Fabrik produziert 100.000 Plastikeimer, aber nur 75.000 werden abgesetzt. Die Herstellkosten betragen 50.000 €, für Verwaltung und Vertrieb werden Gemeinkosten in Höhe von 15.000 € ermittelt.

Ein abgesetzter Eimer kostet:

k= (50.000 €) / (100.000 Eimer) + (15.000 €) / (75.000 Eimer) = 0,70 € je Eimer

Die Herstellkosten betragen also 0,50 € je Stück. Hinzu kommen 0,20 € je Stück für Verwaltungs- und Vertriebsgemeinkosten. Hieraus ergeben sich Selbstkosten von 0,70 € je Stück.

Mehrstufige Divisionskalkulation

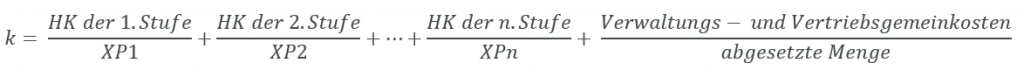

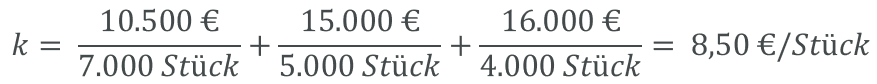

Durchläuft ein homogenes Erzeugnis mehrere Produktionsstufen, so werden ggf. Halbfabrikate zwischengelagert. Dieses kann durch eine mehrstufige Divisionskalkulation berücksichtigt werden, die die Kosten für jede Produktionsstufe ermittelt,

Die Selbstkosten des Fertigproduktes ergeben sich als Summe aus den Herstellkosten der einzelnen Stufen (Anzahl der Stufen = n) und den Verwaltungs- und Vertriebsgemeinkosten:

Hierzu müssen die Produktionsmengen der einzelnen Stufen bekannt sein.

Beispiel

Ein Produkt durchläuft zwei Produktionsstufen. ln Stufe 1 fallen für die Produktion von 7.000 Stück Kosten von 10.500 € an. In Stufe 2 werden 5.000 Stück verarbeitet. Dabei entstehen Kosten in Höhe von 15.000 €. Es können 4.000 Stück verkauft werden. Die Verwaltungs- und Vertriebsgemeinkosten betragen 16.000 €.

Die Selbstkosten pro abgesetztem Stück betragen:

Die Herstellkosten der unfertigen Erzeugnisse, die lediglich die Stufe 1 durchlaufen haben, betragen 1,50 €. Die Herstellkosten der fertigen, aber nicht abgesetzten Erzeugnisse betragen 4,50 € je Stück (= 1,50 € + 3,00 €).

Äquivalenzziffernrechnung

Die Äquivalenzziffernrechnung ist eine Sonderform der Divisionskalkulation, die sich insbesondere zur Ermittlung der Selbstkosten von Produkten mit verwandter Materialzusammensetzung und Kostenstruktur eignet. Sie wird bei der sog. „Sortenfertigung“ angewendet.

Als Sorten werden Produkte mit ähnlicher Materialzusammensetzung bezeichnet (z.B. Baustoffe, Bier, Kraftstoffe). Deren Kosten stehen in einem festen Verhältnis zueinander.

Bei der Sortenfertigung sind die Gesamtkosten bekannt. Bei der verursachungsgerechten Verteilung auf die einzelnen Sorten und Produkte kann ausgenutzt werden, dass zwischen den Sorten feste Kostenrelationen bestehen (z.B. ist bekannt, um wie viel die Sorte A in der Herstellung teurer ist als die Sorte B).

Die Äquivalenzziffernrechnung besteht aus vier Schritten:

- Zuordnung von Äquivalenzziffern

- Bildung von Rechnungseinheiten zur Kostenverteilung

- Ermittlung der Kosten pro Rechnungseinheit

- Zuordnung der Kosten auf die Sorten

Zuordnung von Äquivalenzziffern

Zur Verteilung der Kosten auf die Sorten bedient man sich sog. „Äquivalenzziffern“. Dies sind Gewichtungsfaktoren, die ausdrücken, in welchem Verhältnis die Kosten der einzelnen Sorten zueinander stehen.

Als Basissorte wählt man in der Regel die volumenreichste Sorte. Diese erhält die Äquivalenzziffer 1,0. Für die anderen Sorten können dann entsprechend der Kostenrelationen (an der Basissorte orientierte) höhere oder niedrigere Äquivalenzziffern ermittelt werden.

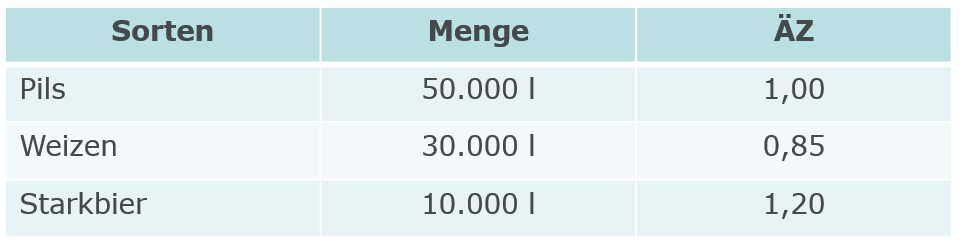

Beispiel

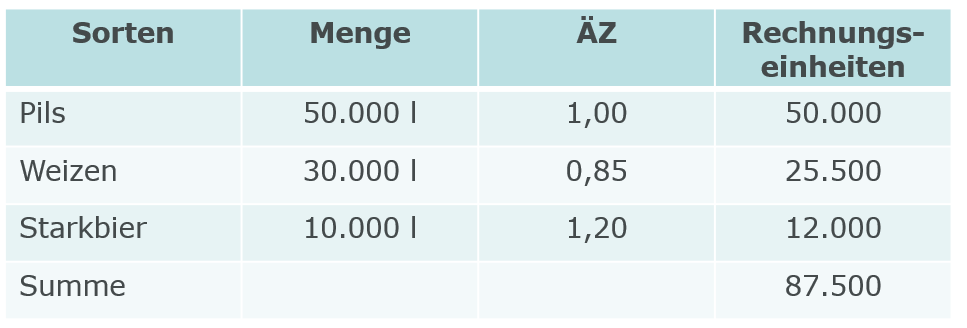

Eine Brauerei mit Gesamtkosten von 52.500 € stellt drei Biersorten in unterschiedlichen Mengen her (siehe Tabelle). Eine Analyse ergibt, dass das Weizenbier in der Herstellung 15 % günstiger als das Pils ist. Das Starkbier ist hingegen 20 % aufwändiger als das Pils.

Gewählt wird die Sorte Pils als Basissorte. Entsprechend können die folgenden Äquivalenzziffern (ÄZ) vergeben werden:

Bildung von Rechnungseinheiten zur Kostenverteilung

Durch Multiplikation der jeweiligen Äquivalenzziffern mit der Produktionsmenge ergeben sich neutrale Rechnungseinheiten. Mit deren Hilfe können im 4. Schritt die Kosten auf die Sorten verteilt werden.

Beispiel (wie vor)

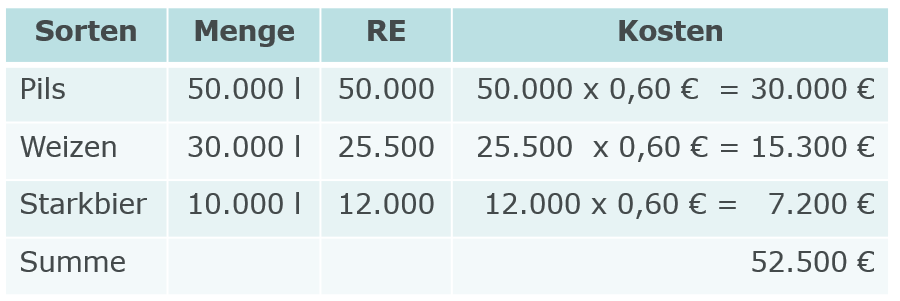

Ermittlung der Kosten pro Rechnungseinheit

Mittels Division der Gesamtkosten durch die Summe der Rechnungseinheiten (RE) erhält man die Kosten pro Rechnungseinheit:

Beispiel (wie vor)

Durch Multiplikation der Rechnungseinheiten mit dem errechneten Preis je Rechnungseinheit können die Kosten der Produkte ermittelt werden:

Beispiel (wie vor)

Zuschlagskalkulationen

Bei der Herstellung verschiedener Produktarten in unterschiedlichen Arbeitsabläufen (sog. „differenzierte Einzel- oder Serienfertigung“) wird die Zuschlagskalkulation zur Ermittlung der Herstell- und Selbstkosten verwendet.

Bei derartigen Fertigungen werden die betrieblichen Ressourcen (z.B. Maschinen, Verwaltung oder Vertrieb) in unterschiedlichem Maße beansprucht. Die hierdurch verursachten Gemeinkosten sollen anteilig mithilfe von Schlüsselgrößen oder durch Zuschlagssätze verrechnet werden. Eine geeignete Zuschlagsbasis entwickelt sich entsprechend des Verursachungsprinzips parallel zu den verursachten Gemeinkosten. Das ermittelte Verhältnis gilt für den gesamten Betrieb und wird jeweils für die Kalkulation der einzelnen Kostenträger verwendet.

In Abhängigkeit von der Anzahl der zur Verteilung der Gemeinkosten verwendeten Zuschlagssätze beziehungsweise Schlüsselgrößen werden unterschieden:

- die summarische Zuschlagskalkulation und

- die differenzierende Zuschlagskalkulationen.

Summarische Zuschlagskalkulation

Die einfachste Form der Zuschlagskalkulation ist die summarische Zuschlagskalkulation (auch „einfache“ oder „kumulative“ Zuschlagskalkulation genannt). Hierbei werden einem Kostenträger die (gesamten) anteiligen Gemeinkosten auf Grundlage eines einzigen (summarischen) Zuschlagssatzes zugerechnet.

Zur Ermittlung des Zuschlagssatzes werden die zu verteilenden Gemeinkosten ins Verhältnis zu einer Zuschlagsgrundlage gesetzt:

Als Zuschlagsgrundlage werden häufig die gesamten Einzelkosten herangezogen. Mithilfe des ermittelten Zuschlagssatzes werden dann die Gemeinkosten auf die verschiedenen Produkte verteilt.

Dies hat zur Konsequenz, dass je mehr Einzelkosten einem Kostenträger zugerechnet werden können, umso höher die ihm zuzurechnenden Gemeinkosten sind.

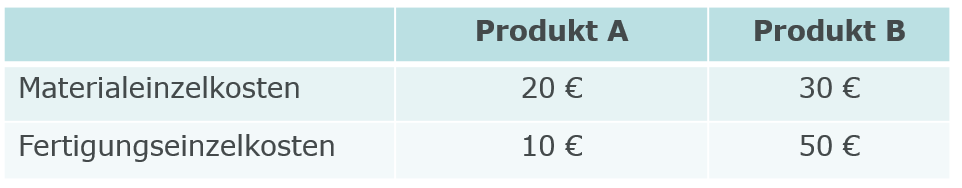

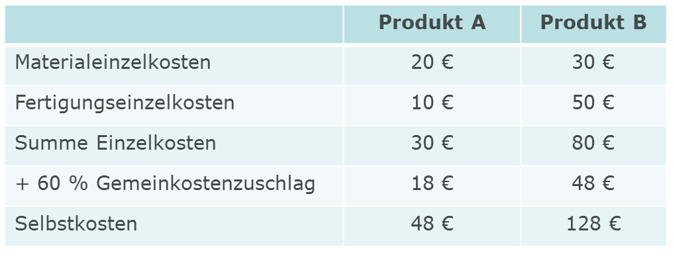

Beispiel

Ein Unternehmen hat Gesamtkosten in Höhe von 400.000 €. Davon sind den Kostenträgern 200.000 € als Materialeinzelkosten und 50.000 € als Fertigungseinzelkosten zuzurechnen. Die restlichen 150.000 € sind Gemeinkosten. Das Unternehmen stellt zwei Produkte her. Hierfür fallen folgende Einzelkosten an:

Auf Basis der gesamten Einzelkosten errechnet sich der Gemeinkostenzuschlagssatz wie folgt:

Auf Basis der Fertigungseinzelkosten errechnet sich der Gemeinkostenzuschlagssatz wie folgt:

Vorteile

- Eine Kostenstellenrechnung ist nicht erforderlich.

- Einfache Handhabung mit nur einem einheitlichen Zuschlagssatz für alle Kostenträger.

Nachteile

- Da jedes Produkt, egal ob es abgesetzt oder für das Lager produziert wird, mit dem gleichen Gemeinkostenzuschlagssatz belastet wird, werden aber auch Vertriebsgemeinkosten zugerechnet, die eigentlich nur den abgesetzten Erzeugnissen zugerechnet werden sollen.

- Es wird nicht berücksichtigt, dass die verschiedenen Kostenträger die einzelnen Gemeinkosten in unterschiedlichem Maße verursachen können.

Differenzierende Zuschlagskalkulationen

Bei den Verfahren der mehrstufigen oder differenzierenden Zuschlagskalkulation wird berücksichtigt, dass die Höhe der Gemeinkosten in der Regel von mehreren Einflussgrößen abhängt. Dementsprechend werden mehrere Zuschlagssätze zur Verrechnung der Gemeinkosten verwendet.

In der Praxis werden zumeist für folgende Größen Zuschlagssätze auf der Grundlage des Betriebsabrechnungsbogens gebildet:

- Material

- Fertigung

- Verwaltung

- Vertrieb

Zusätzlich sind jedoch noch Sondereinzelkosten (SEK) der Fertigung und Sondereinzelkosten des Vertriebs zu berücksichtigen. Diese fallen jeweils auftragsspezifisch und unabhängig von den Gemeinkosten an und dürfen daher nicht mithilfe des allgemeinen Gemeinkostenzuschlagssatzes belastet werden.

Sondereinzelkosten der Fertigung entstehen nicht regelmäßig bei der Fertigung, sondern nur ausnahmsweise, z.B.

- Kosten für Modelle

- Lizenz- und Patentkosten

- Berücksichtigung von Kundensonderwünschen

- Konstruktionszeichnungen

- Kosten für Spezialwerkzeuge, die nur für einen bestimmten Auftrag benötigt werden.

Sondereinzelkosten des Vertriebs entstehen als besondere Kosten des Vertriebs und sind daher den einzelnen Aufträgen direkt zurechenbar, z.B.

- Ausgangsfrachten

- Transportversicherungen für Ausgangserzeugnisse

- Kosten für Verpackung

- Verkaufsprovision.

Beispiel

Für ein Produkt fallen 250 € Fertigungsmaterial und 200 € Fertigungslöhne an. Weiterhin können dem Produkt 50 € an Sondereinzelkosten der Fertigung sowie 100 € für Vertriebsprovisionen (SEK des Vertriebs) zugerechnet werden. In dem Unternehmen wird in dieser Periode mit folgenden Zuschlagssätzen für die Gemeinkosten kalkuliert:

- Material-GKZS 40% auf die Materialeinzelkosten

- Fertigung-GKZS 25% auf die Fertigungseinzelkosten

- Verwaltungs-GKZS 20% auf die Herstellkosten

- Vertriebs-GKZS 10% auf die Herstellkosten

Die Selbstkosten ermitteln sich demnach wie folgt:

| Materialeinzelkosten | 250 € | |

| + | Materialgemeinkosten (= 250 € x 40%) | 100 € |

| = | Materialkosten | 350 € |

| Fertigungseinzelkosten | 200 € | |

| + | Fertigungsgemeinkosten (= 200 € x 25%) | 50 € |

| + | SEK der Fertigung | 50 € |

| = | Fertigungskosten | 300 € |

| => | Herstellkosten (= Materialkosten + Fertigungskosten) | 650 € |

| + | Verwaltungsgemeinkosten (650 € x 20%) | 130 € |

| + | Vertriebsgemeinkosten (650 € x 10%) | 65 € |

| + | SEK des Vertriebs | 100 € |

| = | Selbstkosten | 945 € |

Stundensatzkalkulation

Im Rahmen der Zuschlagskalkulation werden die Fertigungslöhne als Zuschlagsgrundlage für die Fertigungsgemeinkosten herangezogen. Diese Vorgehensweise unterstellt, dass ein Zusammenhang zwischen Fertigungslöhnen und Fertigungsgemeinkosten besteht:

- Je höher die Fertigungslöhne für ein Produkt sind, desto mehr Fertigungsgemeinkosten werden diesem Produkt zugerechnet.

- Wegen des bei der Zuschlagskalkulation unterstellten Zusammenhangs zwischen Fertigungslöhnen und Fertigungsgemeinkosten steigen also die Fertigungsgemeinkosten proportional mit den Fertigungslöhnen.

Bei den in der industriellen Produktion wichtigsten Fertigungsgemeinkostenarten existiert der unterstellte Zusammenhang jedoch nicht. So besteht z.B. bei folgenden Fertigungsgemeinkostenarten kein Zusammenhang mit den Fertigungslöhnen:

- Kalkulatorische Abschreibungen

- Kalkulatorische Zinsen

- Energiekosten

- Reparatur- und Wartungskosten.

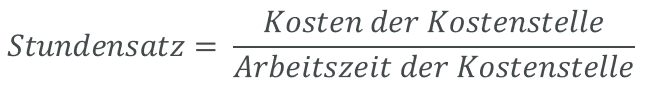

Die Genauigkeit der Zuschlagskalkulation kann aber durch die Orientierung an Arbeitsplätzen (zum Beispiel Abteilungen, einzelnen Maschinen oder Maschinengruppen) zur Verrechnung der Gemeinkosten erhöht werden. Deren Kosten werden dann mithilfe von Abteilungs- oder Maschinenstundensätzen auf die Kostenträger verrechnet. Hierzu sind die in der Kostenstellenrechnung ermittelten Kosten der entsprechenden Kostenstelle (zum Beispiel Maschine, Abteilung) zu ermitteln und durch die (Soll-)Arbeitszeit zu teilen:

Beispiel

Die EDV-Abteilung eines Unternehmens erbringt monatlich 3.000 Stunden interne Dienstleistungen für andere Bereiche. Für die EDV-Abteilung werden Kosten in Höhe von 150.000 € ermittelt. Es ergibt sich ein Abteilungsstundensatz von

150.000 € / 3.000 h = 50 €/h

Bei einer Maschine sind zunächst alle maschinenabhängigen Kosten wie kalkulatorische Abschreibungen und Zinsen, Raumkosten, Energiekosten, Wartung zu ermitteln.

Die verbleibenden (Rest-)Gemeinkosten können mithilfe eines sog. Restfertigungsgemeinkostenzuschlagssatzes auf Basis der Fertigungseinzelkosten verrechnet werden:

Beispiel

Eine in der Fertigung eingesetzte Maschine hat einen Wiederbeschaffungswert von 50.000 €. Die Anschaffungskosten betrugen 35.000€. Die geschätzte Nutzungsdauer beträgt 5 Jahre, der Schrottwert wird mit 5.000 € angenommen. Das betriebsnotwendige Kapital wird mit 6 % verzinst. Für diese Maschine besteht ein Wartungsvertrag, für den jährlich 2.000 € gezahlt werden. Die Maschine benötigt weiterhin eine Fläche von 100 qm der Fabrikhalle (Miete 5 € je qm und Monat). Für Strom wird eine fixe Grundgebühr von 600 € pro Jahr verrechnet sowie verbrauchsabhängig 2 € pro Betriebsstunde. Die Maschine läuft jährlich 2.000 Stunden.

Die Maschine wird zur Produktion der Erzeugnisse A und B genutzt. Während A pro Stück 5 Stunden bearbeitet wird, benötigt man für die Erstellung von B nur 3 Maschinenstunden.

Für die Maschine ergeben sich folgende Kosten pro Jahr:

kalkulatorische Abschreibungen = (50.000 € – 5.000 €) / 5 = 9.000 €

kalkulatorische Zinsen = ((35.000 € + 5.000 €) / 2) * 6% = 1.200 €

Wartung = 2.000 €

Raumkosten = 100 qm X 5 € je qm im Monat X 12 Monate = 6.000 €

Stromkosten = 600 € + (2 € x 2.000 h) = 4.600 €

Maschinenkosten pro Jahr = 22.800 €

Daraus folgt ein Maschinenstundensatz:

22.800 € / 2.000 h = 11,40 €/h

Für die Kalkulation der Produkte A und B müssen pro Stück also folgende Maschinenkosten berücksichtigt werden:

- Produkt A: 5 h x 11,40 €/h = 57,00 €/Stück

- Produkt B: 3 h x 11,40 €/h = 34,20 €/Stück

Kuppelkalkulation

Kuppelproduktion liegt vor, wenn ein bestimmtes Produkt nicht hergestellt werden kann, ohne dass gleichzeitig aus dem gleichen Rohmaterial ein oder mehrere Produkte notwendigerweise miterzeugt werden, z.B.

- Bei der Benzinherstellung fallen unter anderem auch Heizöl, Schweröl und Bitumen an.

- Bei der Haltung von Kühen werden Fleisch und Milch erzeugt.

Das kostenrechnerische Problem bei der Kuppelproduktion liegt in der Ermittlung der Herstellkosten der einzelnen Kuppelprodukte, weil die Verteilung der Herstellkosten nach dem Verursachungsprinzip nicht möglich ist. In der Praxis werden deshalb folgende Hilfsrechnungen angewandt:

- Restwertmethode

- Marktwertrechnung

- Verteilungsrechnung

Restwertmethode

Die Restwertmethode (auch „Subtraktionsmethode“ oder „Restkostenrechnung“ genannt) findet Anwendung, wenn sich bei der Produktion ein Hauptprodukt und ein oder mehrere Nebenprodukte unterscheiden lassen. Bei der Kalkulation wird dann unterstellt, dass mit den Nebenprodukten kein Gewinn erwirtschaftet wird.

Aus diesem Grund werden den Nebenprodukten Kosten in genau der Höhe ihrer Erlöse zugerechnet. Hierbei ist jedoch zu berücksichtigen, dass ggf. eine weitere Bearbeitung der Nebenprodukte nach der Trennung vom Hauptprodukt (Gabelung) notwendig ist, um diese verkaufen zu können. Das Hauptprodukt trägt dann nur die (restlichen) Kosten, die von den Nebenprodukten nicht getragen werden können; es gilt:

Kosten des gesamten Kuppelproduktionsprozesses

– Überschuss aus Nebenprodukten (= Erlöse des Nebenprodukts – weitere Kosten nach der Gabelung)

= Kosten des Hauptproduktes

Beispiel

Für die Herstellung von Hauptprodukt A und dem anfallenden Nebenprodukt B entstehen Kosten von insgesamt 5.200 €. Um das Produkt B verkaufen zu können, sind noch Nacharbeiten notwendig, für die nach der Gabelung noch weitere 1.500 € an Kosten anfallen. Der Verkaufserlös für B beträgt 3.700 €.

Es ergeben sich somit für Produkt A folgende Kosten:

5.200 € Herstellkosten der Produktion von A und B

– 2.200 € Herstellkosten des Kuppelproduktes B (= 3.700 € Verkaufserlös von Produkt B – 1.500 € Kosten für Nacharbeiten)

= 3.000 € Herstellkosten von Produkt A

Marktwertrechnung

Lassen sich Haupt- und Nebenprodukte nicht eindeutig unterscheiden (die Produkte sind also gleichrangig), können die Kosten mithilfe der Marktwertrechnung (auch „Marktpreismethode“ genannt) verrechnet werden.

Die Marktwertrechnung ist eine Äquivalenzziffernrechnung, bei der die Marktpreise der Produkte als Äquivalenzziffern benutzt werden. Die Kosten werden danach im Verhältnis der Marktpreise auf die einzelnen Kostenträger verteilt: Je höher der Erlös, desto höher sind die anteilig zu tragenden Kosten. Im Ergebnis bedeutet dies eine Kostenverteilung nach dem Tragfähigkeitsprinzip.

Beispiel

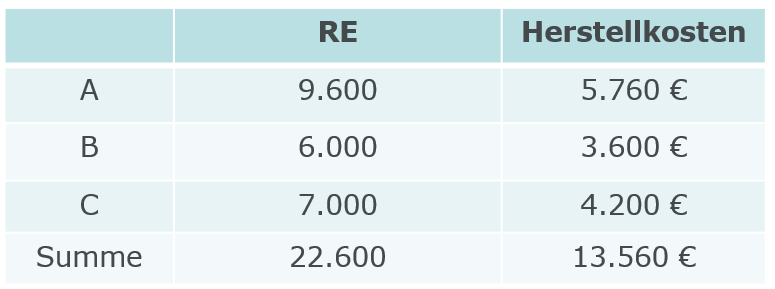

Bei einem Kuppelproduktionsprozess entstehen die drei Hauptprodukte A, B und C. Die gesamten Herstellkosten des Produktionsprozesses belaufen sich auf 13.560 €. Von den drei Produkten sind die folgenden Daten bekannt:

Die Herstellkosten werden nun nach dem Marktwert der Produkte verteilt:

13.560 € / 22.600 = 0,60 €

Auf jeden Euro Erlös entfallen also 0,60 € Kosten:

Verteilungsrechnung

Die Verteilungsrechnung basiert auf dem gleichen Grundgedanken wie die Marktwertrechnung. Als Äquivalenzziffern benutzt die Verteilungsrechnung jedoch nicht die Marktpreise, sondern technische oder physikalische Größen (Gewichte, Volumenverhältnisse), die beim Produktionsprozess eine Rolle spielen.

Beispiel:

Beim Kiesabbau fällt Rohkies und Kiessand im Gewichtsverhältnis 6 : 4 an. Die Kosten einer Periode belaufen sich auf 120.000 €. Hieraus folgt:

120.000 € / (6 + 4) = 12.000

- HK Rohkies: 6 * 12.000 € = 72.000 €

- HK Kiessand: 4 * 12.000 € = 48.000 €

Literaturhinweise

Ebooks

- Mumm, Mirja, Einführung in das betriebliche Rechnungswesen, online abrufbar mit Ihrem HFU-Account: http://dx.doi.org/10.1007/978-3-642-28273-7

- Plötner, Olaf; Sieben, Barbara; Kummer, Tyge-F.: Kosten- und Erlösrechnung, online abrufbar mit Ihrem HFU-Account: http://dx.doi.org/10.1007/978-3-642-11920-0

Printwerke

- Coenenberg, A.G.; Fischer, T.M., Günther, T.: Kostenrechnung und Kostenanalyse

- Freidank, C.-C., Fischbach, S.: Übungen zur Kostenrechnung

- Friedl, G.; Hofmann, C.; Pedell, B.: Kostenrechnung: Eine entscheidungsorientierte Einführung

- Kahlenberg, F.: Kostenrechnung: Grundlagen und Anwendungen

- Olfert, K.: Kostenrechnung