Grundbegriffe des Rechnungswesens

Bestandsgrößen

Bestandsgrößen sind Größen, die in Geldeinheiten bewertet (z.B. Kassenbestand) oder in physikalischen Einheiten gemessen werden (z.B. Warenbestand). Bestandsgrößen werden immer für einen bestimmten Zeitpunkt ermittelt. Man unterscheidet insbesondere

- Vermögen

- Kapital

Vermögen

Vermögen wird definiert als aktivierbare Güter und Rechte, die dem Unternehmen zugerechnet werden. Es bezeichnet sämtliche Mittel, durch die das Unternehmen seine Aufgabe erfüllt (Maschinen, Gebäude, Lager usw.). Es entspricht damit der Kapitalverwendung, d.h. der Mittel, in die das Kapital des Unternehmens investiert wurde.

Kapital

Mit diesem Begriff wird die Mittelherkunft bezeichnet, aus der die Unternehmung finanziert wird. Man unterscheidet zwischen Eigenkapital (Reinvermögen) und Fremdkapital.

Unter Eigenkapital versteht man die finanziellen Mittel, die von den Inhabern oder Gesellschaftern eines Unternehmens zu dessen Finanzierung

- aus ihrem Privatvermögen in das Unternehmen eingebracht (sog. “Privateinalge”) oder

- als erwirtschafteter Gewinn im Unternehmen belassen wurden (sog. “Thesaurierung”).

Demgegenüber versteht man unter Fremdkapital die Schulden eines Unternehmens (Verbindlichkeiten und Rückstellungen), die rechtlich entstanden oder wirtschaftlich verursacht sind.

Die Summe aus Eigen- und Fremdkapital ergibt das sog. “Gesamtkapital”.

Stromgrößen

Stromgrößen sind wertmäßige Größen der Zahlungs- und Leistungsvorgänge innerhalb einer bestimmten Periode. Sie sind damit zeitraumbezogene Größen. Es sind folgende Begriffspaare zu unterscheiden:

Einzahlungen – Auszahlungen

Als Einzahlungen bezeichnet man den Zufluss, als Auszahlungen den Abfluss liquider Mittel. Unter liquiden Mitteln versteht man die Summe an Bargeld und jederzeit verfügbaren Sichtguthaben (z.B. Bankkonto).

Einnahmen – Ausgaben

Einnahmen erhöhen die Bestandsgröße „Geldvermögen“; Ausgaben verringern diese. Geldvermögen wird definiert als

Zahlungsmittelbestand

+ Forderungen

– Verbindlichkeiten

= Geldvermögen

Erträge – Aufwendungen

Erträge entsprechen dem Wert aller erbrachten Leistungen, Aufwendungen dem Wert aller verbrauchten Leistungen einer Periode. Sie erhöhen bzw. verringern damit die Bestandsgröße „Reinvermögen“. Reinvermögen wird definiert als

Zahlungsmittelbestand

+ Forderungen

– Verbindlichkeiten

= Geldvermögen

+ Sachvermögen

– Sachvermögen

= Reinvermögen

Leistungen – Kosten

Leistungen entsprechen dem Wert aller erbrachten Leistungen, Kosten dem Wert aller verbrauchten Leistungen im Rahmen der typischen betrieblichen Tätigkeit. Zur typischen betrieblichen Tätigkeit gehören nur solche Prozesse, die dem eigentlichen Hauptzweck der Tätigkeit des Unternehmens dienen. Außer Betracht bleiben dagegen neutrale unternehmerische Prozesse, also unternehmerische Aktivitäten mit wirtschaftlicher Wirkung, die nicht dem Charakter des Betriebes entsprechen, die aber mit jeder unternehmerischen Tätigkeit mehr oder weniger zwangsläufig verbunden sind (z.B. Unterhalt von Werkswohnungen durch eine Maschinenbaufirma).

Leistungen und Kosten erhöhen bzw. verringern damit die Bestandsgröße „betriebsbedingtes Reinvermögen“. Hieraus folgt:

- Ertrag und Aufwand beeinflussen jede Änderung des Reinvermögens.

- Leistung und Kosten beeinflussen nur das betriebsbedingte Reinvermögen.

Kostenerfassung

Die Erfassung aller Kosten erfolgt in der Kosten- und Leistungsrechnung (kurz „Kostenrechnung“). Die Kostenrechnung ist nicht zwingend mit der Gewinn- und Verlustrechnung identisch, die im Rahmen des Jahresabschlusses angewendet werden muss. Zwar sind beide Buchhaltungssysteme periodische Rechnungen (sog. „accrual accounting“), allerdings gibt es in der Ausgestaltung erhebliche Unterschiede:

- Die Kostenrechnung beschränkt sich auf die Erfolgswirkungen der betrieblichen Tätigkeit (Ausschluss betriebsfremder Beträge).

- Die Kostenrechnung ordnet Erfolgswirkungen den Perioden „geglättet“ zu, um periodenfremde Beträge auszuschließen.

Diese Unterschiede führen zur Unterscheidung von

- neutralen Aufwendungen und Erträgen,

- Grundkosten und Zweckerträgen,

- kalkulatorischen Kosten (Anderskosten und Zusatzkosten) und Zusatzerlösen.

Grundkosten – Zweckerträge

Grundkosten entstehen durch den betriebsbedingten Wertverzehr für Güter und Dienstleistungen innerhalb einer bestimmten Rechnungsperiode. Ihnen stehen tatsächliche Aufwendungen gegenüber, z.B. Personalkosten, Dienstleistungskosten, Zinsen, Steuern und sonstige Abgaben.

Ein Zweckertrag (auch „Grunderlös“)resultiert aus dem betrieblichen Leistungsprozess. Er ist der Teil der mit Marktpreisen bewerteten Leistungserstellung pro Periode, der nur aus den betrieblichen Zweckleistungen besteht.

Neutrale Aufwendungen und Erträge

Neutrale Aufwendungen und Erträge sind zwar tatsächlich angefallen und werden daher in der Finanzbuchhaltung erfasst. Für die Zwecke der Kostenrechnung (insbesondere für die Ermittlung der Selbstkosten, also der eigenen Herstell- und Vertiebskosten einer Einheit eines Produkts) bleiben sie jedoch außer Betracht, weil sie entweder betriebsfremd, periodenfremd oder außergewöhnlich sind.

Betriebsfremd bedeutet, dass Aufwendungen und Erträge nicht durch den eigentlichen Zweck (das geplante Spektrum der Aktivitäten) der Unternehmung verursacht worden sind, z.B. Spekulationsverluste oder –gewinne, Zinsaufwand bzw. –ertrag.

Außerordentlich bedeutet, dass Aufwendungen und Erträge das übliche Maß übersteigen, z.B. Brandkatastrophe oder Schuldenerlass.

Periodenfremd sind Aufwendungen und Erträge sind, wenn sie in anderen Perioden (Zeitabschnitten) entstanden sind, z.B. der Verkauf von Anlagen unter/über Buchwert oder die Auflösung von Rückstellungen.

Kalkulatorische Kosten – Zusatzerlöse

Kalkulatorische Kosten sind Kosten sind solche Kosten, die von den Aufwendungen der Finanzbuchhaltung abweichen. Insoweit wird unterschieden:

- Sog. “Anderskosten” werden angesetzt, wenn in der Finanzbuchhaltung ein Aufwand in anderer die Höhe der ordentlichen Aufwendungen in einer Periode den betriebszweckbezogenen Werteverzehr nicht „richtig“ widerspiegelt, z.B.

- Kalkulatorische Wagnisse (zur Normalisierung von Unternehmensrisiken)

- Kalkulatorische Abschreibungen (zur Berücksichtigung des ökonomisch richtigen Werteverzehrs im Anlagevermögen

- Sog. “Zusatzkosten” werden angesetzt, um betriebszweckbezogenen Güterverzehr, der nicht im ordentlichen Aufwand enthalten ist, abzubilden. Kalkulatorische Mieten (insbesondere für Immobilien, die im Eigentum des geschäftsführenden Unternehmensinhabers stehen), z.B.

- Kalkulatorische Unternehmerlöhne (für die Tätigkeit des geschäftsführenden Unternehmensinhabers)

- Kalkulatorische Zinsen (insbesondere für die Bereitstellung von Eigenkapital)

- Kalkulatorische Miete (für die Bereitstellung von Geschäftsräumen durch den Geschäftsinhaber

Zusatzerlöse können in seltenen Fällen neben den Zweckerträgen entstehen, die keinen Eingang in die Gewinn- und Verlustrechnung gefunden haben. Dies kommt insbesondere dann in Betracht, wenn handelsrechtliche Aktivierungsverbote bestehen, z.B. für selbstgeschaffene immaterielle Vermögensgegenstände.

Prinzipien der Kostenverrechnung

Die Aussagefähigkeit von Kostenrechnungssystemen ist nur dann gewährleistet, wenn die Verrechnung der Kosten nach einheitlichen Prinzipien erfolgt. Die wichtigsten Prinzipien sind:

- Verursachungsprinzip

- Durchschnittsprinzip

- Tragfähigkeitsprinzip

Das Verursachungsprinzip besagt, dass die Kosten nur denjenigen Kostenträgern und Kostenstellen zugeordnet werden dürfen, von denen sie eindeutig verursacht wurden. Dieses Prinzip bezieht sich nur auf Einzelkosten, da Gemeinkosten nicht durch die einzelnen Produkte, sondern durch die Aufrechterhaltung der Betriebsbereitschaft verursacht werden.

Besteht kein kausaler Zusammenhang zwischen den Kosten mit einem Bezugsobjekt (Kostenstelle oder Kostenträger), kommen das Durchschnittsprinzip oder das Tragfähigkeitsprinzip zur Anwendung. Nach diesen Prinzipien erfolgt die Verteilung der Kosten auf die einzelnen Bezugsobjekte anhand von Schlüsselgrößen, die eine möglichst exakte Kostenzuweisung zulassen sollen.

Das Durchschnittsprinzip besagt, dass den einzelnen Bezugsobjekten jeweils der gleiche Anteil der Kosten zugeordnet wird. Danach werden also die Gemeinkosten durch die Anzahl der Bezugsobjekte geteilt und dann mit demselben Wert auf die einzelne Bezugsobjekte verteilt.

Nach dem Tragfähigkeitsprinzip erfolgt die Belastung eines Bezugsobjektes mit Gemeinkosten proportional zu dessen wirtschaftlichem Erfolg. Dies führt dazu, dass den Produkten mit dem höchsten Marktpreis (Deckungsbeitrag) auch die meisten Kosten angelastet werden.

Kostenkategorien und Kostenfunktionen

Kostenkategorien

Eine Kostenfunktion beschreibt den Zusammenhang zwischen Ausbringungsmenge x und den Gesamtkosten. Sie gibt also die Kosten an, die bei unterschiedlichen Ausbringungsmengen (Leistung, Produktion) mindestens anfallen. Man charakterisiert nun unterschiedliche Kostenfunktionen mit Hilfe des Verlaufs der

- Gesamtkosten (K)

- gesamten variablen Kosten (Kv)

- gesamten Fixkosten (Kf)

- gesamten Stückkosten (k)

- variablen Stückkosten (kv)

- fixen Stückkosten (kf)

- Grenzkosten (K´)

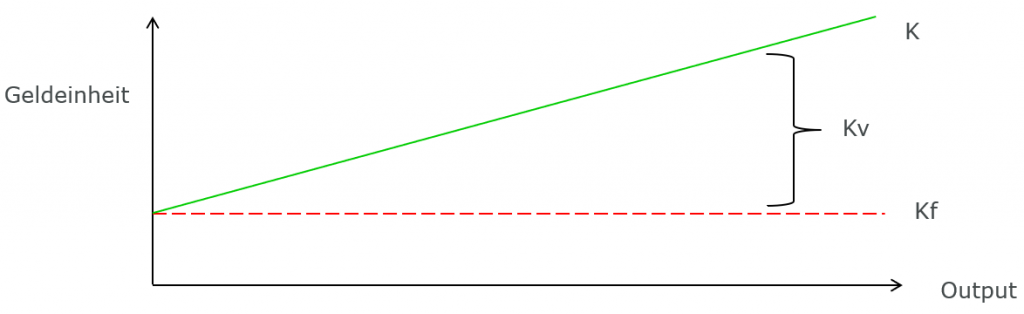

Gesamte Fixkosten (Kf)

Fixkosten sind alle Kosten, die unabhängig von der Ausbringungsmenge x (produzierte Menge, Output) sind. Sie verändern sich nicht, wenn sich der Output ändert. Fixkosten werden auch oft als Kosten der Betriebsbereitschaft bezeichnet.

Gesamte variable Kosten (Kv)

Dies sind alle Kosten, die abhängig von der Ausbringungsmenge x sind. Sie verändern sich bei einer Änderung des Outputs.

Gesamtkosten (K)

Sie errechnen sich aus der Summe von fixen und variablen Kosten. Es gilt: K = Kf + Kv

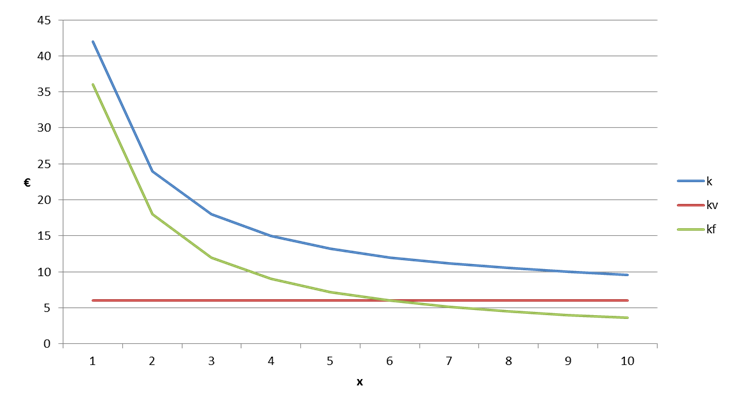

Stückkosten

Unter Stückkosten, auch als Durchschnittskosten bezeichnet, versteht man grundsätzlich die Kosten pro Stück, also pro ausgebrachter Leistungseinheit („Outputeinheit“). Die fixen, variablen und gesamten Stückkosten lassen sich nach den folgenden Formeln berechnen:

- Gesamte Stückkosten (k): k = K / x

- Variable Stückkosten (kv): kv = Kv / x

- Fixe Stückkosten (kf): kf = Kf / x

Grenzkosten

Unter Grenzkosten (K’) versteht man den Kostenzuwachs, der entsteht, wenn die Ausbringungsmenge um eine Einheit erhöht wird.

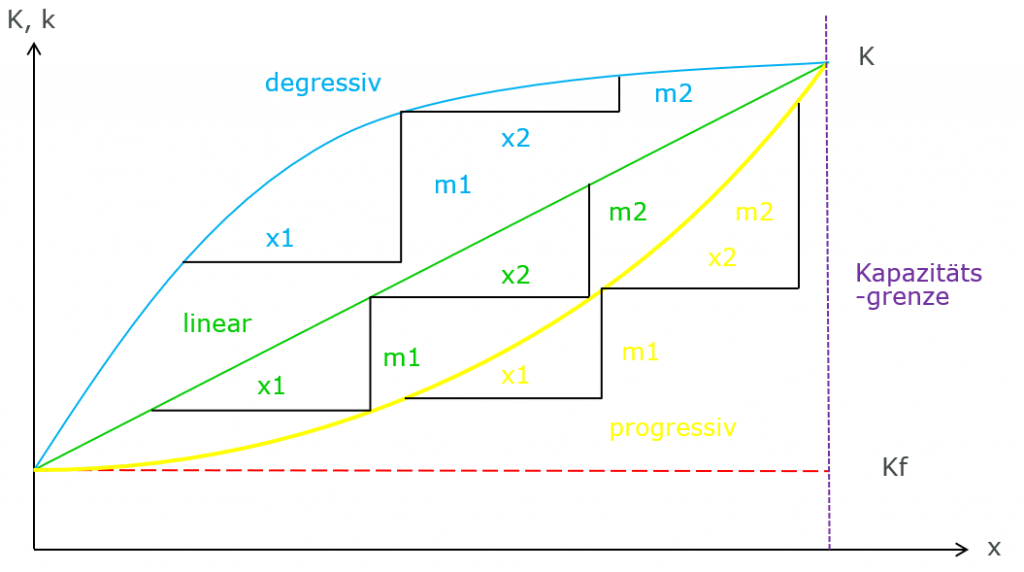

Kostenfunktionen

Proportionale Gesamtkostenverläufe

Bei proportionalen (auch “linearen”) Kostenverläufen führt eine Veränderung der Ausbringungsmenge x zu einer proportionalen Veränderung der Gesamtkosten K.

Insoweit gilt: K = Kf + Kv

Betrachtet man bei solchen Kostenverläufen die Stückkostenfunktion, stellt man fest, dass die gesamten Stückkosten bei zunehmender Ausbringungsmenge sinken.

Diesen Effekt bezeichnet man als Kostendegression. Die Ursache der Kostendegression liegt darin begründet, dass sich die Fixkosten Kf bei zunehmender Ausbringungsmenge x auf eine immer größere Stückzahl verteilen. Bei der graphischen Darstellung der Stückkostenfunktionen nähert sich die Kurve der fixen Stückkosten bei zunehmender Ausbringungsmenge immer stärker dem Wert 0, ohne diesen je zu erreichen. Die Kurve der gesamten Stückkosten nähert sich immer stärker dem Wert der variablen Stückkosten, ohne diesen je zu erreichen.

Das Minimum der Stückkostenkurve liegt mathematisch gesehen im Unendlichen, aus betriebswirtschaftlicher Sicht jedoch an der Kapazitätsgrenze des Unternehmens. Die Ausbringungsmenge, bei der die Stückkosten minimal sind, wird auch als Betriebsoptimum bezeichnet. Bei linearem Kostenverlauf liegt das Betriebsoptimum also an der Kapazitätsgrenze.

Nicht-lineare Kostenverläufe

In der Praxis werden jedoch auch Funktionen beobachtet, bei denen die variablen Gesamtkosten unterproportional (degressiv) oder überproportional (progressiv) steigen, wenn die Ausbringungsmenge erhöht wird.

Ein unterproportionaler Anstieg der variablen Kosten (degressiver Kostenverlauf) liegt vor, wenn sich bei einer Steigerung des Outputs die variablen Gesamtkosten in einem geringeren prozentualen Verhältnis steigern (z.B. aufgrund von Rabatten, die für den mengenabhängigen Bezug von Rohstoffen gewährt werden).

Ein überproportionaler Anstieg der variablen Kosten (progressiver Kostenverlauf) liegt vor, wenn sich bei einer Steigerung des Outputs die variablen Gesamtkosten in einem höheren prozentualen Verhältnis steigern (z.B. Energiekosten, wenn Anlagen mit überhöhter Intensität ausgelastet werden, oder Personalkosten, wenn Überstunden zusätzlich vergütet werden).

In seltenen Fällen kann es in der Praxis zu einem regressiven, d.h. abnehmenden Kostenverlauf kommen. Dabei nehmen die Kosten und die Stückkosten bei steigender Menge der Bezugsgröße ab (z.B. Heizkosten in Veranstaltungsräumen bei steigender Besucherzahl).

Grenzkostenverläufe

Unter Grenzkosten versteht man den Kostenzuwachs, der entsteht, wenn die Ausbringungsmenge um eine Einheit erhöht wird. Bei linearem Verlauf der Gesamtkostenfunktion sind die Grenzkosten konstant und entsprechen den variablen Stückkosten. Bei nichtlinearem Gesamtkostenverlauf sind die Grenzkosten dagegen nicht konstant. Insoweit gilt bei steigender Ausbringungsmenge x:

- Progressiver Kostenverlauf: die Grenzkosten steigen

- Degressiver Kostenverlauf: die Grenzkosten fallen

- Absolut fixer Kostenverlauf: die Grenzkosten betragen 0

- Regressiver Kostenverlauf: die Grenzkosten sinken

Aufgaben der Kostenrechnung

Eine gesetzliche Verpflichtung zur Durchführung einer Kosten- und Leistungsrechnung besteht nicht. Allerdings ist kein Unternehmen ohne eine aussagefähige Betriebsbuchhaltung überlebensfähig. Das Ziel der nachhaltigen Gewinnmaximierung kann nur dann erreicht werden, wenn der Prozess der Leistungserstellung nach dem Wirtschaftlichkeitsprinzip erfolgt. Eine Voraussetzung für die Erreichung dieses Ziels ist eine Kostenrechnung, die folgende Aufgaben erfüllt:

1) Bereitstellung von Zahlenmaterial für betriebliche Dispositionen

Mithilfe der Kostenrechnung sollen verschiedene unternehmerische Entscheidungen getroffen werden können:

Kalkulation des Angebotspreises

Anbieter, die für ihre Produkte die Marktpreise selbst festsetzen können (z.B. Monopolisten), müssen die Selbstkosten kennen, um einen Angebotspreis kalkulieren zu können. Unter Selbstkosten versteht man die Kosten, die für die Herstellung, Verwaltung und den Vertrieb einer Einheit des Produkts angefallen sind (auch sog. „Stückkosten“ genannt). Anbieter von Produkten, für die ein Preis vom Markt vorgegeben wird (insbesondere im Polypol), treffen aufgrund der Selbstkosten die Entscheidung darüber, ob das Produkt weiter hergestellt werden soll.

Ermittlung des optimalen Produktionsprogramms

Nur aufgrund des Zahlenmaterials der Kostenrechnung können Entscheidungen über die Zusammensetzung der Produktpalette in Engpasssituationen getroffen werden.

Kostenminimaler Faktoreinsatz

Die Kostenrechnung liefert Anhaltspunkte bei Entscheidungen über Selbsterstellung oder Fremdbezug von Leistungen.

Verfahrensauswahl

Stehen verschiedene Produktionsverfahren zur Verfügung, so liefert die Kostenrechnung die Entscheidungsgrundlage über die Auswahl des kostenminimalen Produktionsverfahrens.

2) Kostenkontrolle

Erst die Aufteilung eines Unternehmens in Kostenstellen ermöglicht eine wirksame Kontrolle der Kosten in einzelnen Verantwortungsbereichen (Zeitvergleich). Durch zwischenbetriebliche Kostenvergleiche und den Vergleich von Plan- und Istkosten können Einsparungsmöglichkeiten aufgezeigt werden.

3) Bestandsbewertung in Handels- und Steuerbilanz

Selbsterstellte Anlagen, Halb- und Fertigerzeugnisse sind in Handels- und Steuerbilanz zu ihren Herstellungskosten zu bewerten. Zu den Herstellungskosten zählen auch Teile der Gemeinkosten, deren Ermittlung in der Kostenrechnung erfolgt.

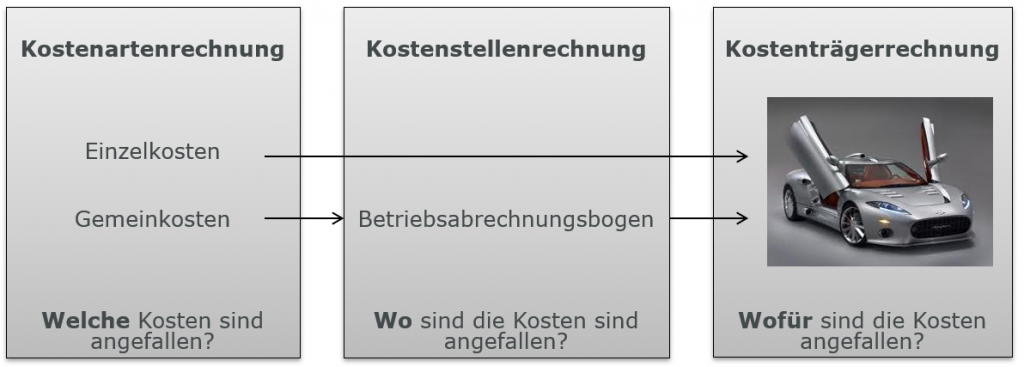

Aufbau der Kostenrechnung

Die Aufgaben bestehen somit in der

- Erfassung (Kostenartenrechnung),

- Verteilung (Kostenstellenrechnung) und

- Zurechnung (Kostenträgerrechnung)

der Kosten, die bei der betrieblichen Leistungserstellung und -verwertung entstehen, um eine Entscheidungsgrundlage für betriebliche Dispositionen zu schaffen und eine wirksame Kostenkontrolle zu ermöglichen.

Kostenartenrechnung

Die zentrale Frage der Kostenartenrechnung lautet:

Welche Kosten sind in welcher Höhe angefallen?

Die Aufgaben der Kostenartenrechnung bestehen daher in

- der vollständigen, überschneidungsfreien Erfassung der Kosten,

- der Erfassung der kalkulatorischen Kosten,

- der Gliederung der Kosten,

- der eindeutigen Zuordnung der Kosten.

Nach dem Verursachungsprinzip muss die Kostenartenrechnung festlegen, wie die Kosten zu verrechnen sind. Die Kostenarten müssen in Einzelkosten und Gemeinkosten bzw. in variable Kosten und fixe Kosten gegliedert werden.

- Einzelkosten sind solche Kosten, die direkt einem einzigen Kostenträger (also einem Produkt) zugerechnet werden können (z.B. das für ein Produkt verwendete Material).

- Gemeinkosten sind solche Kosten, die mehreren Kostenträgern zugerechnet werden können (z.B. das Gehalt eines Geschäftsführers) .

Nach dem Vollständigkeitsprinzip müssen sämtliche Kosten erfasst werden. Dies erfolgt zunächst in der Finanzbuchhaltung; die Kostenarten werden dann in die Kostenrechnung übernommen.

Kostenstellenrechnung

Die zentrale Frage der Kostenstellenrechnung lautet:

Wo sind die Kosten angefallen?

Während die Einzelkosten den Kostenträgern direkt zugerechnet werden können, müssen die Gemeinkosten entweder direkt (Kostenstelleneinzelkosten) oder nach bestimmten Umlageschlüsseln (Kostenstellengemeinkosten) auf die Kostenstellen verteilt werden. Als Kostenstellen werden dabei die betrieblichen Orte bezeichnet, an denen die Kosten entstehen (z.B. Material-, Fertigungs-, Verwaltungs- und Vertriebsbereich).

Im Rahmen der Kostenstellenrechnung erfolgt die Bildung von sog. Zuschlagssätzen, durch die eine Zurechnung der Gemeinkosten auf die Kostenträger erst ermöglicht wird.

Kostenträgerrechnung

Die zentrale Frage der Kostenträgerrechnung lautet:

Wofür sind die Kosten angefallen?

Als Kostenträger werden die von einem Unternehmen hergestellten Güter oder Dienstleistungen bezeichnet; sie haben die Kosten des Unternehmens zu tragen.

Kostenrechnungssysteme

Je nach Zielsetzung der Kostenrechnung spielen die zeitliche Dimension und die Vollständigkeit eine wichtige Rolle.

Zeitbezogene Rechnungssysteme

Nach dem Zeitbezug sind folgende Rechnungen zu unterscheiden:

- Istkostenrechnung

- Normalkostenrechnung

- Plankostenrechnung

Istkostenrechnung

Die Istkostenrechnung erfasst die tatsächlich entstandenen Kosten und Leistungen der letzten Abrechnungsperiode. Die Istkostenrechnung hat zwei entscheidende Nachteile:

- Da die Erfassung der tatsächlich angefallenen Kosten nur anhand von Belegen erfolgen kann, ist die Istkostenrechnung schwerfällig; ihre Ergebnisse liegen daher erst recht spät vor.

- Zufallsbedingte Preisschwankungen auf den Beschaffungsmärkten beeinflussen die Ergebnisse der Istkostenrechnung; sie ist daher als Grundlage für Angebotskalkulationen wenig geeignet.

Der Hauptzweck der Istkostenrechnung erschöpft sich daher meistens in der Nachkalkulation.

Normalkostenrechnung

Die Normalkostenrechnung basiert auf Durchschnittswerten von empirischen Kosten der Vergangenheit, die um Ausreißer geglättet, d.h. „normalisiert“ werden.

Die Normalkostenrechnung ist somit ebenfalls eine Vergangenheitsrechnung. Sie basiert jedoch nicht auf tatsächlich angefallenen Kosten, sondern geht von Durchschnittswerten aus. Die Ermittlung dieser Durchschnittswerte kann dadurch erfolgen, dass über einen bestimmten Zeitraum (z.B. Quartal, Jahr) das arithmetische Mittel der verbrauchten Mengen und ihrer Preise verrechnet wird.

Die Normalkosten werden regelmäßig für die Angebotskalkulation verwendet.

Plankostenrechnung

Von Plankostenrechnung spricht man, wenn aufgrund von Vorausberechnungen unter Einschluss zukünftiger Erwartungen (z.B. Preissteigerungen u.ä.) die anfallenden Kosten vorausgeplant werden. Die Plankostenrechnung ist also im Gegensatz zur Ist- und Normalkostenrechnung eine zukunftsorientierte Rechnung.

Die Plankostenrechnung hat folgende Vorteile:

- Als zukunftsorientierte Rechnung ist sie ein zur Steuerung des Betriebsprozesses besonders geeignetes Instrument.

- Die von der Plankostenrechnung gelieferten Daten erlauben nach Ablauf der Planperiode eine Ursachenanalyse hinsichtlich der Abweichungen zwischen Ist- und Plankosten und ermöglicht damit eine wirksame Kostenkontrolle.

Rechnungssysteme nach der Vollständigkeit

Nach der Vollständigkeit sind folgende Rechnungen zu unterscheiden:

- Vollkostenrechnung

- Teilkostenrechnung

Vollkostenrechnung

Werden im Kostenrechnungssystem alle angefallenen Kosten, d.h. sowohl die fixen wie auch die variablen Kosten den Kostenträgern zugerechnet, so spricht man von Vollkostenrechnung. Das wesentliche Ziel der Vollkostenrechnung ist die Ermittlung der kompletten Selbstkosten für die Kostenträger pro Stück und pro Abrechnungsperiode.

Wichtig

Das System der Vollkostenrechnung kann jedoch bei bestimmten Fragestellungen (z.B. Annahme oder Ablehnung eines Zusatzauftrags, Zusammenstellung des optimalen Produktionsprogramms) zu falschen Entscheidungen führen.

Teilkostenrechnung

Im Gegensatz zur Vollkostenrechnung verzichtet das System der Teilkostenrechnung (sog. „direct costing“) auf die Zurechnung der fixen Kosten auf die einzelnen Kostenträger. Ermittelt wird im Wesentlichen lediglich der sog. “Deckungsbeitrag”.

Unter Deckungsbeitrag versteht man die Differenz zwischen dem Erlös und den variablen Kosten eines Produktes. Dieser Differenzbetrag dient der Deckung der Fixkosten.

Literaturhinweise

Ebooks

- Mumm, Mirja, Einführung in das betriebliche Rechnungswesen, online abrufbar mit Ihrem HFU-Account: http://dx.doi.org/10.1007/978-3-642-28273-7

- Plötner, Olaf; Sieben, Barbara; Kummer, Tyge-F.: Kosten- und Erlösrechnung, online abrufbar mit Ihrem HFU-Account: http://dx.doi.org/10.1007/978-3-642-11920-0

Printwerke

- Coenenberg, A.G.; Fischer, T.M., Günther, T.: Kostenrechnung und Kostenanalyse

- Freidank, C.-C., Fischbach, S.: Übungen zur Kostenrechnung

- Friedl, G.; Hofmann, C.; Pedell, B.: Kostenrechnung: Eine entscheidungsorientierte Einführung

- Kahlenberg, F.: Kostenrechnung: Grundlagen und Anwendungen

- Olfert, K.: Kostenrechnung